目次【「任意整理(借金減額)」の窓口】

実質無料の債務整理

当事務所では,「実質無料の債務整理」を提案しています。

「実質無料の債務整理」とは、(1)過払金がある場合には、実際に返ってきた過払金より費用をいただき、また、(2)過払金がない場合、つまり借金が残る場合でも、借金の大幅な減額ができることが多く、その場合も、減額された額(※)の数%しか費用をいただきません。さらに、その費用に関しても分割払いも可能です。

(※)利息付きで本来支払うべきであった金額ー借金減額手続をした後に支払うべき金額

つまり、ご依頼者様のメリットがない場合には費用はいただかない債務整理手続となります。詳細は、当事務所までお問い合わせください。

「借金減額シミュレーター」で、あなたの借金を"いくら減額"できるか調べませんか❓

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。第1 任意整理(借金減額)とは

1.任意整理(借金減額手続)の特徴

任意整理(借金減額手続)とは

任意整理(借金減額手続)の効果

-

私は100万円の借金をしています。利率は年15%です。任意整理をすると、この100万円の借金をどのように返済していくことになりますか?

-

個々人のご事情にもよりますが、一般的には、①無利息になり、②毎月1万7000円の支払いを約60回(5年)することになります。

分割返済の期間としては5年以内(60回分割以内)が多いですが、債務者の事情によっては6~7年程度の返済期間になることもあります。「和解」の成立後は、家計管理をしながら返済原資を捻出し、返済していくことが大切です。なお、仮に、任意整理をしない場合、100万円の利息年15%で借りているときに、毎月15,000円の返済を続けると、借金を完済するまでには 145回 の支払回数を要し、支払総額は 約2,163,337円 になります。つまり、利息のみで、約1,163,337円を支払うことになります。任意整理は、その利息等を減免する手続きになります。

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。任意整理(借金減額手続)の手続の流れ

任意整理(借金減額手続)の交渉とは

-

任意整理の交渉は自分でもできるのでしょうか?

-

現実的には、ご自身で行うことはできないと考えられます。

たしかに、「債権者」との交渉場面だけを考えれば、「債務者」自身が「債権者」と交渉して、とりあえず目先の問題である①返済額の減額、②一時の返済猶予、③「利率」の引き下げなどをしてもらえる可能性があります。その意味では、「債務者」が自分で行うことは可能だといえます。

しかし、「任意整理」となると、債務者自身が「債務整理(「任意整理」「自己破産」「個人再生」「消滅時効」「過払金」)」に関する知識や経験が乏しく、かつ契約通りの弁済ができなくなった立場に立つことになるので、「債権者」と交渉しても、交渉は「債権者」主導で進められ、「債務者」に不利な条件で「和解」させられたり,法律専門家(弁護士や認定司法書士)が受任した場合と同条件では「和解」に応じなかったりする事例が多く見られます。

また、高金利で約定した契約で取引が長期間にわたっている場合には、「利息制限法」による「引き直し計算」の結果、過払金が発生していることが判明するときがありますが,「債務者」自身の交渉ですと,「債権者」から返還を受けることは極めて困難です(現在は法律専門家であっても「過払金」請求をする場合には,裁判(「不当利得」返還請求訴訟)をしないと返還をしてもらえません。)。

任意整理の全国統一基準

-

法律専門家(弁護士・認定司法書士)の任意整理の交渉はどのように行われるのでしょうか?

-

日本弁護士連合会では「多重債務者に対する任意整理を処理するための全国統一基準」の中で、①取引開始時点からの取引経過の全部開示を求めること、②「利息制限法」所定の制限利率による「引き直し計算」を行い、最終取引日の残元本を確定すること、③弁済案の提示にあたっては、「遅延損害金」と将来の「利息」をつけないことを打ち出しており、法律専門家(弁護士・認定司法書士)によ任意整理の処理の場合は、この基準に従って和解に応じる業者(債権者)が多くなってきています。したがって、適正な処理を望む場合は、「債務者」自身が判断することよりも、法律専門家(弁護士・認定司法書士)に依頼して手続を進めることが不可欠です。

なぜ、任意整理ができるか

-

なぜ、業者(債権者)は法律専門家(弁護士・認定司法書士)の任意整理の交渉に応じるのでしょうか?

-

法律専門家(弁護士・認定司法書士)による任意整理の処理の場合は、日本弁護士連合会でが提唱する「多重債務者に対する任意整理を処理するための全国統一基準」に従って和解に応じる業者(債権者)が多くなってきています。その理由は、仮に,業者(債権者)が統一基準にしたがって和解に応じない場合には、法律専門家(弁護士・認定司法書士)による「任意整理」の処理が頓挫することになるので、法律専門家(弁護士・認定司法書士)は依頼者である「債務者」と相談した上で、「債務整理」の方針を「任意整理」から裁判上の手続である「自己破産」や「個人再生」に変更することになるためです。つまり、業者からすると「債務者」が「自己破産」や「個人再生」をされると困るため、法律専門家(弁護士・認定司法書士)の「任意整理」に応じるということです。

2.任意整理のメリット

柔軟な対応が可能であること

自動車ローンと任意整理

-

任意整理で自動車ローンを除外することで、どのようなメリットがあるのですか?

-

自動車ローンが残っているときに、当該自動車ローンの任意整理をすると、自動車は引き揚げされてしまいます。もっとも、自動車ローンの任意整理をしなければ、自動車はそのまま残すことができます。

住宅ローンと任意整理

-

任意整理で住宅ローンを除外することで、どのようなメリットがあるのですか?

-

住宅ローンが残っているときに、当該住宅ローンの任意整理をすると、住宅は抵当権に基づき強制競売をされ、強制退去させられてしまいます。もっとも、住宅ローンの任意整理をしなければ、住宅はそのまま残すことができます。

奨学金と任意整理

-

任意整理で奨学金を除外することで、どのようなメリットがあるのですか?

-

奨学金が残っているときに、当該奨学金の任意整理をすると、親族が保証人になっている場合には、(独)日本学生支援機構等は、当該親族に対し、奨学金の返済の請求をします。もっとも、奨学金の任意整理をしなければ、(独)日本学生支援機構等は、当該親族に対し、奨学金の返済の請求をしません。

自己破産との比較①財産処分の必要性

自己破産との比較②資格制限の有無

3.任意整理のデメリット

任意整理と信用情報登録

-

任意整理であればクレジットカードをそのまま利用することができますか?

-

任意整理の場合、任意整理の手続を行わないクレジットカード会社のクレジットカードに関しては、しばらくは、そのまま利用することはできます。もっとも、クレジットカードの更新時期にクレジットカードの更新ができなくなることが多いと考えられますので、どうしてもクレジットカード機能が必要な場合には、デビットカード等に切り替える等の準備が必要になります。

自己破産との比較①返済義務の有無

-

「自己破産」では借金等を返済なくてよくなるとのことですが、「任意整理」ではどの程度の額を返済することになるのですか?

-

任意整理の返済額については、「借金減額シミュレーター」をご利用いただきますと、簡易的な試算ができます。

なお、「任意整理」では、多くの場合、「利息制限法」による「引き直し計算」後の残元本額全額を返済することで和解をすることになります。「自己破産」では、免責許可決定が得られれば借金等の返済義務がなくなりますが、「任意整理」では借金等の返済義務自体はなくなりません。もっとも、「過払金」が生じていた場合や借金等が「消滅時効」にかかっていた場合には、「自己破産」ではなくても,借金等の返済義務がなくなることもあります。

自己破産との比較②経済的回復期間

-

「任意整理」よりも「自己破産」の方が生活の立て直しが早い、とのことですが本当ですか?

-

「自己破産」においては早期(「破産手続開始決定」から「免責許可決定」まで約2 ~ 6 カ月ですが、裁判所により異なります。)に「債務」の返済義務を免れて経済的な再生が可能であることに比べ、「債権者」との間で「和解」した返済期間(約5年)が過ぎるまでは「債権者」に対する返済を続けていくことになるため、経済的に再生するまでには長い時間がかかります。

自己破産との比較③個人信用情報の回復期間

個人再生との比較①返済額

自己破産・個人再生との比較①強制力はない

-

「任意整理」は、法的整理(「自己破産」「個人再生」など)よりも柔軟に対応できるとのことですが、それでは、どのような場合に法的整理(「自己破産」「個人再生」など)を利用するのですか?

-

「自己破産」や「個人再生」では、法的手続に基づいて「債権者」の権利につき画一的な強制力のある処理がなされるのに対し、「任意整理」は個々の「債権者」との和解であるため、まれに強硬な「債権者」から訴訟提起や強制執行(給与差押えなど)がなされることがあり、その場合は別途その対応が必要となります。特に、「不動産担保付きの借入れ」や、「債権者」に所有権が残っている自動車ローン(所有権留保)などの場合には,「債権者」が担保権を実行したり、車を引き揚げたりして、その処分代金から優先的に回収を図ることも可能ですから、「任意整理」を働きかけても「債権者」の協力をなかなか得ることはできません。このような場合には,法的整理(「自己破産」「個人再生」など)を利用して「債務整理」を行っていくことになります。

4.任意整理の報酬及び費用

-724x1024.jpg)

手続費用は分割払いで大丈夫?

-

任意整理の手続費用は、分割払いにできますか?

-

当事務所の任意整理の手続費用は分割払い可能です。

下記の「任意整理の手続の流れ」のとおり、まずは、①受任通知(介入通知)で貸金業者・クレジットカード会社・銀行に対する返済を一時的に止め、②一時的に止めている間に、当事務所の任意整理の費用を分割でお支払いいただいております。

司法書士なかしま事務所は、なぜ安い?

-

司法書士なかしま事務所の任意整理の費用は、なぜ、安いのですか?

-

司法書士なかしま事務所の任意整理の費用が安い理由は、①当事務所は、広告宣伝費用をほとんどかけていなく、②当事務所は、振込代行サービスなどを行っていないからです。

①大手債務整理事務所では、異常なほど広告宣伝費用をかけて、テレビ、ラジオ、You Tube、Twitterなどで広告宣伝をしていますが、当事務所はご依頼者様の経済的利益が最大になるようにしているため、広告宣伝費用を最小限にしています。

②大手事務所では、任意整理後の各業者に対する支払いについて、振込代行サービスを行っていますが、振込代行サービスは任意整理後の支払いごとに毎月1社1000円必要になることが多く、任意整理後の支払いは約60回ですので、1000円✕60回=6万円も任意整理費用とは別で大手事務所に支払うことになります。しかしながら、振込代行サービスという、単に各業者に対する支払いをするためのサービスは不要だと思われますので、司法書士なかしま事務所では、振込代行サービスは行っておりません。なお、振込代行サービスと同じサービスを受けたければ、各銀行で行われている「自動送金サービス」を利用すればよいと思われます。

・定額自動送金サービス(UFJ銀行)

・自動送金(ゆうちょ銀行)

・定額自動送金《きちんと振込》(三井住友銀行)

・みずほ自動送金サービス(みずほ銀行)●手続費用が「無料」になることも

当事務所は、法テラス契約認定司法書士事務所なので手続費用が無料になることもございます。もっとも、法テラス制度が利用できるかは事情によって異なりますので、詳細は当事務所までご連絡ください。

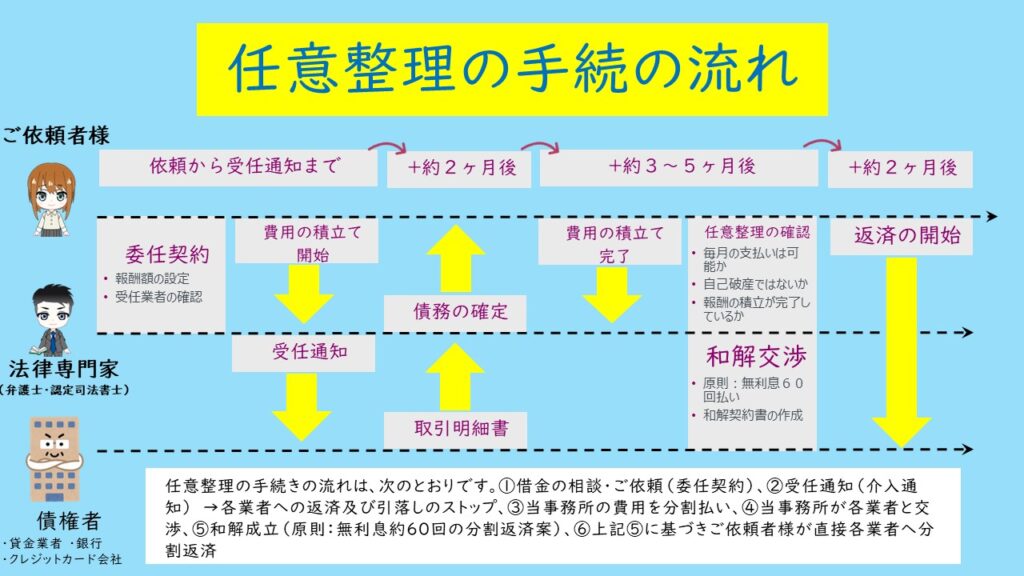

5.任意整理の手続の流れ

-

任意整理の手続の流れはどのようになるのでしょうか?

-

一般的に下記のとおりとなります。

(1)借金の相談・ご依頼(委任契約)

(2)受任通知(介入通知)

→①【法律上】各業者からの督促のストップ

→②各業者への返済及び引落しのストップ

(3)当事務所の費用を分割払い等

→①各業者から取引明細書を受領

→②取引明細書をご依頼者へ送信

(4)当事務所の費用の積立完了

→交渉案の確認

(5)当事務所が各業者と交渉

(6)和解成立(原則:無利息約60回の分割返済案)

→①和解契約書の作成(当事務所と各業者間)

→②和解契約書等の書類(原本)をご依頼者様へ送付

(7)上記(6)に基づきご依頼者様が直接各業者へ分割返済

任意整理の手続の流れ

(1)債務整理の方針決定前

- ①借金の相談・ご依頼

- ご相談内容から最適な「借金整理(債務整理)」の方法をご提案いたします。その上で,ご納得いただけたら「委任契約」を締結いたします。

もっとも,次の理由等により相談時には判明・確定していないことも多いので,まずは,各金融機関等の業者に対し,「受任通知」を送付し,調査等を行った後に「債務整理」の方針を確定します。

【相談時には判明・確定してないこと】

○実際の借金の額(債務額)は調査をしないと判明しないこと

○「任意整理」では無利息分割返済の合意後の「債務」の返済が可能かどうかが確定していないこと

○「自己破産」では「免責不許可事由」に該当する事実等があるか否かが不明なこと

○「個人再生」では債務の圧縮後の返済が可能かどうかが確定していないこと

○「過払金」請求では過払金があるかどうかが確定していないこと

○「消滅時効」では借金(債務)が「消滅時効」の期間を経過していることなどが確定してないこと

○借金が相続に基づくものであれば「相続放棄」を検討すべきか否か

【相談時に持ってきていただく資料等】

○「債権者(貸金業者・信販会社・銀行等)」の情報がわかる書類(債権者一覧表)・メモ・カード(なお,カードがある場合は,受任通知と一緒にカードを「債権者」に返却することになります。)

○ご依頼者様の本人確認書類として運転免許証や健康保険証など

○印鑑

○「自己破産」や「個人再生」を検討している場合には「通帳」「源泉徴収票(2年分)又は所得証明書(2年分)」「給与明細書(直近半年分)」「保険証券」「車検証」「不動産がある場合には登記簿又は課税明細書」「戸籍謄本」「住民表(世帯全員)」

- ②「受任通知(介入通知)」の送付

- (Ⅰ)当事務所が各業者に対し「受任通知(介入通知)」を送付又は送信します。

(Ⅱ)各業者からの請求(取立て)がストップします。もっとも,クレジットカード払いについては「受任通知」の送付から銀行口座引落までに約1ヶ月かかります。したがって,クレジットカード払いの債務整理については注意が必要です(【参考】「受任通知(介入通知)の注意点」)。

(Ⅲ)ご依頼者様は借金等の返済をストップさせます。

(Ⅳ)ご依頼者様は,委任契約書記載の当事務所の銀行口座に手続費用をお振込みください(毎月の手続費用の分割払いに関しては,1社あたり5000円から2万円でお願いいたします。)。

(Ⅴ)各業者から「取引履歴(債権届)」が事務所に送付又は送信されます。

(Ⅵ)借金が残っている場合には,「個人信用情報」に「事故情報」が登録されます。なお,完済をしている場合や「過払金」が請求できる場合には借金が残っていないことになりますので「個人信用情報」には「事故情報」は登録されません(※「個人信用情報」に影響が出ないように,「過払金」が発生しているかどうかを判断することも可能です。詳細は「お問い合わせください」。)

- ⑤「債務整理」の方針の決定

- 「③借金(債務)の調査」「④「引き直し計算」」の結果をもとに,当事務所とご依頼者とで下記のとおり「債務整理」の方針を決定します。

○過払金が発生している場合

借金が残っていなく「過払金」が発生している場合には,裁判上又は裁判外の交渉により「過払金」の回収を行います(【参考】「過払金」の窓口)。

○借金が残っている場合

借金が残っている場合には「債務整理」の方針として,「任意整理」「自己破産」「個人再生」「消滅時効」等のいずれかを決定します。借金の総額・返済可能額・免責不許可事由の有無・それぞれのメリット・デメリット等を総合的に判断して,「債務整理」の方針を決定します。(【参考】「任意整理」の窓口,「自己破産」の窓口,「個人再生」の窓口,「消滅時効」の窓口など)

(2)「債務整理」の方針(任意整理)

第2 任意整理のQ&A

1.任意整理のQ&A

(1)費用の分割払い

-

任意整理の費用を分割払いできるとのことですか、何回分割にできますか?

-

任意整理の費用の分割払いは、約3~4回払い(約3~4ヶ月払い)でお願いしています。なぜならば、任意整理の手続の開始から約6ヶ月間を経過すると、訴訟のリスクが増加するためです。

(2)既に滞納しているが任意整理はできますか

-

既に滞納をしていますが、任意整理はできますか? 何ヶ月も返済をしていなかったので払う意思がないと見られ断られる場合もあるのでしょうか?

-

滞納している期間等によりますが、1ヶ月や2ヶ月の滞納であれば、通常は、問題なく任意整理は可能です。

なお、任意整理ができない場合はほとんどないのですが、稀にできないパターンとしてあるのは、「借入をしたものの1~2回程度しか返済をしていない場合」などです。また、「借入をしたものの1~2回程度しか返済をしていない場合」でも、ほとんどの業者とは、従前の条件よりも良い条件で任意整理をすることができます。

(3)既に訴えられていますが任意整理はできますか

-

既に訴えられています(裁判所から訴状・支払督促などが届いている)が、任意整理はできますか?

-

既に訴えられて、裁判所から訴状(支払督促)などが届いていていても、第一回目の口頭弁論期日(督促異議ができる日)の前であれば、貸金業者・クレジットカード会社など債権者によっては、任意整理をすることはできます。もっとも、既に裁判手続が始まっている場合には、早急に(1日でも早く)、裁判手続の対応を行わなければならないため、当事務所(050-5891-6050)までご相談ください。

(4)任意整理をした場合にポイントは失効しますか

-

任意整理をした場合にポイントは失効しますか?

-

任意整理をするとクレジットカードは解約扱いになりますので、ポイントを使えなくなったり、失効します。したがって、ポイントがある場合には、任意整理手続の前に使用していただければと思います。

(5)任意整理をした場合に家族カードは失効しますか

-

任意整理をした場合に家族カードは失効しますか?

-

任意整理をするとクレジットカードは解約扱いになりますので、家族カードも使えなくなります。

(6)自動車の引揚と任意整理

-

高額な自動車ローンを組んでしまいましたが、支払いが困難になりました。自動車ローンにつき、債務整理をすると、自動車を引揚されるということですが、自動車の引揚はどのように行われるのでしょうか?

-

基本的には、下記の流れになります。

2.任意整理中のQ&A

(1)任意整理依頼後に債権者から通知・連絡・督促があった場合

-

任意整理を「司法書士なかしま事務所」に頼んだ後に、債権者から連絡・督促があったどうすればよいですか?

-

委任契約書・委任状・本人確認の書類を当事務所にご返送いただくまでは、当事務所は、債権者に対して介入通知(受任通知)を送ることができないため、債権者から電話が来ることもあると思われます。

もっとも、債権者から電話が来た場合には、債権者に対し「司法書士なかしま事務所に依頼をしたので、司法書士なかしま事務所と話をしてください。司法書士なかしま事務所の電話番号は050-5891-6050です。」とお伝えしていただければと思います。なお、当事務所が債権者に対し、介入通知(受任通知)を送ったら、約1週間~2週間以内には、債権者からの通知・連絡・督促はなくなります。

(2)任意整理依頼後の費用の積立てができなくなった場合

-

任意整理を「司法書士なかしま事務所」に頼んだ後に、任意整理の費用の積立てができなくなった場合、どうすればよいですか?

-

任意整理を当事務所へ依頼後に、任意整理の費用の積立てができなくなった場合、以下のとおり、場合によって異なります。

(1)臨時出費・転職等で一時的に支払えなくなった場合

臨時出費・転職等で一時的に支払えなくなった場合には、その旨を当事務所へご連絡ください。なお、当事務所への任意整理の費用の積立てに関しては、多少遅れても問題はございませんが、任意整理後の債権者に対する支払いについては、2回分の延滞があると、任意整理による特約(無利息・約5年分割)がなくなってしまい、利息付・一括返済になってしまいますので、十分にお気をつけください。

(2)病気等で今後、支払えなくなった場合

①大病(又は②交通事故、③妊娠・出産など)で支払えなくなった場合には、今後の方針(法的債務整理[自己破産・個人再生]にするか否か等)についてご相談をしたいので、その旨を当事務所へご連絡ください。

(3)費用積立中に債権者から訴えられたら

-

任意整理の費用の積立中に、債権者から訴えられ、自宅に裁判所から訴状が届くと、どんなデメリットがありますか?

-

債権者から訴えられると、①任意整理ができなくなる可能性が高まりますし、②裁判手続費用が必要になります。また、③ご自宅に訴状が届くことになるので、家族に内緒にすることはできません。さらに、④【A】判決に至ると給与差押えがされ、給与から天引されてしまいますし、勤務先の会社にも借金があることがわかってしまいます。また、【B】銀行口座の差押えをされる可能性もあり、銀行口座の差押えをされると当面の生活費等も含め全て差押えがされ、生活ができなくなる可能性があります。

3.任意整理後のQ&A

(1)毎月の返済方法

自動送金サービス

-

任意整理後に、毎月の銀行振込みで返済をするとのことですが、業者数が多く忘れてしまいそうです。引き落としにできないですか?

-

任意整理後の各債権者に対するお支払いについては、各銀行で行われている「自動送金サービス」を利用すれば、毎月引き落としのように各債権者に返済をすることができますので、ぜひご検討ください。具体的には、下記のとおり、各銀行のホームページをご覧ください。

・定額自動送金サービス(UFJ銀行)

・自動送金(ゆうちょ銀行)

・定額自動送金《きちんと振込》(三井住友銀行)

・みずほ自動送金サービス(みずほ銀行)

毎月の返済日の「毎月末日限り」とは

-

任意整理後の和解書に「毎月末日限り」という文言がありますが、これは、「毎月末日に返済をしないといけない」ということでしょうか?

-

毎月の返済日については、和解書上は「毎月末日限り」という文言になっている場合がございますが、「毎月末日限り」は「毎月末日までに」という意味になります(末日に支払う旨の規定ではございません。)。

毎月の返済日はいつなら大丈夫?

-

任意整理後の和解書に「毎月末日限り」という文言がありますが、「毎月末日までに返済をしないといけない」ということは、毎月1日から末日までであれば、いつでも返済をしても大丈夫ということでしょうか?

-

原則としては、和解書の返済日の規定が「毎月末日限り」という文言であれば、「毎月1日から末日までであれば、いつでも返済をしても大丈夫」という理解で結構です。

法律上は、「毎月1日から末日までであれば、いつでも返済をしても大丈夫」ということになりますが、債権者(業者)によっては、「毎月末日限り」であれば、「毎月20日以降に」入金をしないとシステム上管理しにくいという事情があるようです。

(2)毎月の返済ができなくなった場合(大病・交通事故・妊娠出産など)

-

任意整理後に、①大病(又は②交通事故、③妊娠・出産など)により、毎月の返済ができなくなった場合、どうなりますか? また、今後、どうしたらよいですか?

-

多くの任意整理では、無利息・約5年払いの和解契約をすることになります。そして、当該和解契約には、「2回分の返済(例えば、毎月8000円の支払いという和解契約であれば、合計1万6000円)を滞った場合には、当該和解契約で定めた分割払いについての特約がなくなり、債権者は遅延損害金(遅延利息)付で一括返済を請求することができるようになる」との契約条項がありますので、当該条項に基づき、債権者は、一括返済を求めてきます。

【期限の利益の喪失】

乙(債務者)が、第●項の分割金の支払いを2回分以上怠りその額が金●円に達したときは、当然に期限の利益を失い、乙(債務者)は甲(債権者)に対し、残元金に対し期限の利益を失った日の翌日から支払済みに至るまで年●%の割合による遅延損害金を付加して支払う。今後の方針については、①自己破産(病気・交通事故等で返済をすることに目処が立たない場合など)、②個人再生(収入が大幅に減少して、任意整理では返済をすることが困難になった場合など)などがありますが、個々の事情により方針が異なりますので。一度、事務所までご相談ください。

(3)臨時出費で返済ができなくなった場合

-

任意整理後に、臨時出費があり、毎月の返済ができなくなった場合、すぐに一括返済を求められるのですか?

-

多くの任意整理の和解契約書では、「2回分の返済(例えば、毎月8000円の支払いという和解契約であれば、合計1万6000円)を滞った場合には、当該和解契約で定めた分割払いについての特約がなくなり、債権者は遅延損害金(遅延利息)付で一括返済を請求することができるようになる」との契約条項がありますので、1回分の延滞であれば、和解契約は有効なままです。したがって、2回分の延滞をしないように、翌月や翌々月などに多めに返済をしていただき、延滞を解消していただければ、和解契約は有効なままですので、一括返済を求められることはありません。

(4)再度の任意整理はできるか

-

任意整理後に、毎月の返済ができなくなった場合、さらに任意整理をすることはできますか?

-

再度の任意整理をすることができるかは、事情によります。一度、事務所までご相談ください。

(5)任意整理後の一括返済

-

任意整理後に一括返済ができる状況になったとき、一括返済はできますか?

-

一括返済は、可能です。

もっとも、原則として、任意整理後の支払いは「無利息」になっているため、一括返済をするメリットはほとんどありません。一括返済をするのであれば貯金をしておいて、臨時出費のための備えにすべきだと思われます。

(6)一括返済の際の連絡

(7)任意整理後の繰り上げ返済

-

任意整理後に繰り上げができる状況になったとき、繰り上げはできますか?

-

繰り上げ返済は、可能です。

もっとも、原則、任意整理後の支払いは「無利息」になっているため、金銭的には繰り上げ返済をするメリットはありません。また、一部繰り上げ返済をしても毎月の返済額に変更はないため、一部繰り上げ返済をした翌月等でも返済額が下がることはなく、返済回数が減るのみとなります。したがって、一部繰り上げ返済をする(又は数社あるうちの一部の債権者のみを完済する)のであれば貯金をしておいて、臨時出費のための備えにすべきだと思われます。

なお、一括返済(数社ある場合には全社一括返済)をして、完済をする場合であれば、①毎月の返済のための振込手数料がなくなる、②毎月の返済のための手間(及び心理的な負担)がなくなる、③ブラックリストから早く事故歴が消える、等のメリットはあると思われます。

(8)任意整理後の引越し

-

任意整理後に引越しをした場合は、住所変更の連絡をした方がよいですか?

-

引越し後の新しい住所ですが、原則としては、当事務所の業務は完了しておりますので、当事務所に対しては、引越し先の住所をご連絡いただかなくても問題はございません。

一方で、各債権者に対しては、引越し後に引越し先の住所を連絡すべきです。

(9)任意整理後の転職(勤務先の変更)

-

任意整理後に転職(勤務先の変更)をした場合は、転職(勤務先の変更)の連絡をした方がよいですか?

-

転職(勤務先の変更)ですが、原則としては、当事務所の業務は完了しておりますので、当事務所に対しては、転職(勤務先の変更)をご連絡いただかなくても問題はございません。

一方で、各債権者に対して、転職(勤務先の変更)を連絡すべきか否かは、和解契約書に「転職(勤務先の変更)がある場合、連絡しなくてはならない」旨の記載があるかどうかで決定します。

(10)返済をしたか忘れてしまった

-

任意整理後の返済をしたかわからなくなりました。現在遅延しているかはどうすればわかりますか?

-

任意整理後の債務の返済につき、現在、遅延しているか否かを確認したい場合には、各債権者に直接お問い合わせをしていただければと思います。

4.完済した場合のQ&A

(1)完済後の事務所への連絡の要否

-

任意整理後に完済した場合に、事務所まで連絡をした方がいいですか?

-

任意整理後のお支払いを完済した場合、原則として、当事務所の業務は完了しておりますので、当事務所に対しては、完済した旨の連絡いただかなくても問題はございません。

(2)完済証明書(原契約書)は原則届かない

-

任意整理後に完済した場合に、完済したことが分かるものが送られてきますか?

-

任意整理後のお支払いを完済しても、各債権者によって対応が異なりますが、多くの場合、ご自宅に完済証明書や原契約書(お借入した際に署名した金銭消費貸借契約書)がご自宅に届くことはありません。なぜならば、①最近のお借入の場合には、インターネットで契約しているので契約書という書面がないこと、②完済までに5年間経過することで、借り入れ時(任意整理時)の住所と完済時の住所が異なる可能性があること、③借金をしたことや任意整理をしたことなどをご家族に内緒にしたい方が多いこと、から債権者側の配慮で完済証明書等を送らないようです。

(3)完済証明書(原契約書)の請求

-

任意整理後に完済した場合に、完済したことが分かる書面が欲しいのですが、どうすればよいですか?

-

任意整理後のお支払いを完済後に、各債権者へ電話をして、完済証明書(原契約書(お借入した際に署名した金銭消費貸借契約書)がある場合には、原契約書)を取得することができます。

(4)債権者に変更がある場合の債権者の連絡先

-

任意整理後に完済した場合に、完済したことが分かる書面が欲しいのですが、債権者の連絡先は、もとの借り入れをした会社(銀行等)ですか?それとも、返済をしていた会社(保証会社)ですか?

-

銀行等から借入をしていた場合、任意整理後の返済は、保証会社や債権回収会社になることがあります。そして、その場合の債権者の連絡先ですが、各和解契約書記載の債権者(借金等の返済先:保証会社や債権回収会社等)に対して、ご連絡していただければと思います。借入時の債権者である銀行等ではすでに何も管理していませんので、ご注意ください。

(5)カードの再発行はできるか

-

任意整理後に完済した場合に、消費者金融会社やクレジットカード会社からお金を借りたり、クレジットカード払い取引をすることができますか?

-

任意整理後のお支払いを完済した場合、一定期間(5年間)が過ぎると、個人信用情報機関(JICC・CIC・全銀協)に登録されていた債務整理に関する事故情報が削除されます。したがって、各業者の審査を通れば、再度借入やクレジットカード取引ができるようになります。もっとも、任意整理をした業者に関しては、その業者自身が過去の取引内容を記録していますので、個人信用情報機関に記録されている事故歴が削除されても、再度借入やクレジットカード取引をすることはできないことが多いと思われます。

●対応金融会社一覧

(1)消費者金融(サラ金会社)

「アコム・ACカード・ACマスターカード」「アイフル」「レイク・SBI新生銀行(新生銀行レイク)・レイクALSA」「シンキ・ノーローン・新生パーソナルローン」「プロミス・SMBCコンシューマーファイナンス」「ポケットバンク・三洋信販」「モビット・SMBCモビット」「CFJ・ディック・アイク・ユニマット」「エイワ」

(2)信販会社(クレジット会社)

「ニコス・三菱UFJニコス・日本信販」「SMBCファイナンスサービス・セディナ・OMC(オーエムシー)・セントラルファイナンス・クオーク」「イオンカード・イオン銀行カードローン」「オリコ(オリエントコーポレーション)」「クレディセゾン」「JCBカード」「ライフ・ライフカード」「ジャックス」「トヨタファイナンス」「UCカード」「UCSカード・ユニーカード」「オリックスクレジット」「出光クレジット」「ポケットカード」「エポス・丸井・ゼロファースト」「ニッセン・クレジットサービス」「アプラス・アプラスパーソナルローン」「ヤフーカード・PayPayカード・ワイジェイカード・KCカード」「りそなカード」

(3)銀行・信用金庫など(カードローン会社)

「三菱UFJ銀行カードローン・バンクイック」「三井住友銀行カードローン」「みずほ銀行カードローン」「SMBCモビットカードローン」「auじぶん銀行カードローン」「楽天銀行カードローン・楽天銀行スーパーローン」「愛知銀行・愛銀カードローン[リブレ]」「名古屋銀行カードローン」「中京銀行カードローン[C-style]」「東春信用金庫カードローン・とうしゅんカードローン」「スルガ銀行カードローン」「第三銀行カードローン」「大垣共立銀行カードローン」「静岡銀行カードローン[セレカ]」「横浜銀行カードローン」「オリックス銀行カードローン」「ちばぎんカードローン クイックパワー[アドバンス]」「北海道銀行のカードローン[ラピッド]」「愛媛銀行[ひめぎんクイックカードローン]」「足利銀行[あしぎんカードローン“Mo・Shi・Ca”(モシカ)]」

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。●管轄裁判所

◎愛知県(名古屋地方裁判所・名古屋家庭裁判所)

○名古屋地方裁判所・名古屋家庭裁判所

・名古屋簡易裁判所<名古屋市,豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町)> ・春日井簡易裁判所<春日井市,小牧市> ・瀬戸簡易裁判所<瀬戸市,尾張旭市,長久手市> ・津島簡易裁判所<津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村)>

○名古屋地方裁判所半田支部・名古屋家庭裁判所半田支部・半田簡易裁判所

<半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町) >

○名古屋地方裁判所一宮支部・名古屋家庭裁判所一宮支部

・一宮簡易裁判所<一宮市,稲沢市> ・犬山簡易裁判所<犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町)>

○名古屋地方裁判所岡崎支部・名古屋家庭裁判所岡崎支部

・岡崎簡易裁判所<岡崎市,額田郡(幸田町) >・安城簡易裁判所<安城市,碧南市,刈谷市,西尾市,知立市,高浜市> ・豊田簡易裁判所<豊田市,みよし市>

○名古屋地方裁判所豊橋支部・名古屋家庭裁判所豊橋支部

・豊橋簡易裁判所<豊橋市,豊川市,蒲郡市,田原市>・新城簡易裁判所<新城市,北設楽郡(設楽町 東栄町 豊根村)>

◎三重県(津地方裁判所・津家庭裁判所)

○津地方裁判所・津家庭裁判所

・津簡易裁判所<津市,亀山市,松阪市の内嬉野地域振興局及び三雲地域振興局の各所管区域>・鈴鹿簡易裁判所<鈴鹿市>

○津地方裁判所松阪支部・津家庭裁判所松阪支部・松阪簡易裁判所

<松阪市(嬉野地域振興局及び三雲地域振興局の各所管区域を除く。),多気郡(多気町 明和町 大台町) ,度会郡(大紀町)>

○津地方裁判所伊賀支部・津家庭裁判所伊賀支部・伊賀簡易裁判所

<名張市,伊賀市>

○津地方裁判所伊勢支部・津家庭裁判所伊勢支部・伊勢簡易裁判所

<伊勢市,鳥羽市,志摩市,度会郡(玉城町,度会町,南伊勢町)>

○津地方裁判所熊野支部・津家庭裁判所熊野支部

・熊野簡易裁判所<熊野市,南牟婁郡(御浜町 紀宝町)>・尾鷲簡易裁判所<尾鷲市,北牟婁郡(紀北町) >

○津地方裁判所四日市支部・津家庭裁判所四日市支部

・四日市簡易裁判所<四日市市,三重郡(菰野町 朝日町 川越町)>・桑名簡易裁判所<桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町)>

◎岐阜県(岐阜地方裁判所・岐阜家庭裁判所)

○岐阜地方裁判所・岐阜家庭裁判所

・岐阜簡易裁判所<岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,下呂市(金山振興事務所の所管区域),羽島郡(岐南町 笠松町),本巣郡(北方町)> ・岐阜家庭裁判所郡上出張所・郡上簡易裁判所<郡上市>

○岐阜地方裁判所・岐阜家庭裁判所

・多治見簡易裁判所<多治見市,瑞浪市,土岐市>・岐阜家庭裁判所中津川出張所・中津川簡易裁判所<中津川市,恵那市>

○岐阜地方裁判所御嵩支部・岐阜家庭裁判所御嵩支部・御嵩簡易裁判所

<美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町) >

○岐阜地方裁判所大垣支部・岐阜家庭裁判所大垣支部・大垣簡易裁判所

<大垣市,海津市,養老郡(養老町),不破郡(垂井町 関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町)>

○岐阜地方裁判所高山支部・岐阜家庭裁判所高山支部・高山簡易裁判所

<高山市,飛騨市,下呂市(金山振興事務所の所管区域を除く。),大野郡(白川村)>

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。●対応地域とアクセス

(1)対応地域

当事務所は「全国対応」しております。また,原則として,主に下記の地域の方に関しましては,本人確認及び意思確認のために,面談を実施しております。(現在は,新型コロナウイルスの影響によりオンラインでの面談や郵送での本人確認についても対応しております。)

●名古屋市内全域

(東区・千種区・名東区・守山区・緑区・昭和区・瑞穂区・天白区・北区・中村区・中区・西区・中川区・熱田区・南区・港区[相生山・赤池・新瑞橋・荒畑・池下・一社・今池・いりなか・岩塚・植田・大須観音・大曽根・覚王山・金山・上社・黒川・上飯田・上小田井・神沢・上前津・亀島・川名・車道・国際センター・御器所・栄・桜本町・桜山・塩釜口・志賀本通・市役所・自由ヶ丘・浄心・新栄町・神宮西・砂田橋・庄内緑地公園・庄内通・浅間町・総合リハビリセンター・高岳・高畑・千種・茶屋ヶ坂・築地口・鶴里・鶴舞・伝馬町・東海通・徳重・中村区役所・中村公園・中村日赤・名古屋・名古屋港・名古屋大学・ナゴヤドーム前矢田・鳴子北・西高蔵・野並・八田・原・東別院・東山公園・久屋大・日比野・平針・吹上・伏見・藤が丘・平安通・星ヶ丘・堀田・本郷・本陣・丸の内・瑞穂運動場西・瑞穂運動場東・瑞穂区役所・港区役所・妙音通・名城公園・本山・八事・八事日赤・矢場町・六番町])

●愛知県全域

(春日井市・あま市・日進市・長久手市・みよし市・北名古屋市・清須市・小牧市・瀬戸市・尾張旭市・津島市・愛西市・弥富市・東郷・大治・蟹江・豊山・春日・大口・扶桑・阿久比・一宮市・稲沢市・江南市・岩倉市・犬山市・豊明市・半田市・常滑市・知多市・内海・東浦・武豊・大府市・東海市・知多市・岡崎市・刈谷市・知立市・碧南市・安城市・高浜市・豊田市・西尾市・豊橋市・豊川市・蒲郡市・幸田・新城市・鳳来[名古屋・金山・鶴舞・千種・大曽根・新守山・勝川・春日井・神領・高蔵寺・定光寺・古虎渓・中村区役所・名古屋・国際センター・丸の内・久屋大通・高岳・車道・今池・吹上・御器所・桜山・瑞穂区役所・瑞穂運動場西・新瑞橋・桜本町・鶴里・野並・鳴子北・相生山・神沢・徳重]

●岐阜県全域

(岐阜市・羽島市・各務原市・山県市・瑞穂市・本巣・羽島市・大垣市・海津市・養老郡・不破郡・安八郡・揖斐郡・関市・美濃市・美濃加茂市・可児市・加茂郡・可児郡・多治見市・中津川市・瑞浪市・恵那市・土岐市[多治見・土岐・瑞浪・釜戸・武並・恵那・美乃坂本・中津川]

●三重県全域

(桑名市・いなべ市・木曽岬・東員・四日市市・菰野・朝日・川越・鈴鹿市・亀山市・津市・松阪市・多気・明和・伊勢市・鳥羽市・志摩市・玉城・度会・南伊勢・大紀・伊賀市・名張市・尾鷲市・紀北・熊野市・御浜・紀宝)

(2)アクセス

〒464-0093 名古屋市千種区茶屋坂通二丁目69番地 茶屋ケ坂パークマンション504

- 名古屋市市営地下鉄「茶屋ヶ坂駅」より徒歩2分

- 事務所横のコインパーキング「MAYパーク 茶屋坂」

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。

-150x150.jpg)

.png)