目次【「新型コロナウイルス」と「借金問題」の窓口】

.png)

実質無料の債務整理

当事務所では,「実質無料の債務整理」を提案しています。

「実質無料の債務整理」とは、(1)過払金がある場合には、実際に返ってきた過払金より費用をいただき、また、(2)過払金がない場合、つまり借金が残る場合でも、借金の大幅な減額ができることが多く、その場合も、減額された額(※)の数%しか費用をいただきません。さらに、その費用に関しても分割払いも可能です。

(※)利息付きで本来支払うべきであった金額ー借金減額手続をした後に支払うべき金額

つまり、ご依頼者様のメリットがない場合には費用はいただかない債務整理手続となります。詳細は、当事務所までお問い合わせください。

「借金減額シミュレーター」で、あなたの借金を"いくら減額"できるか調べませんか❓

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。第1 「新型コロナウイルス問題」の窓口

1.新型コロナウイルスとは

新型コロナウイルスのポイント

新型コロナウイルスの影響は日々拡大しています。常に,新しい情報を収集しておきましょう。

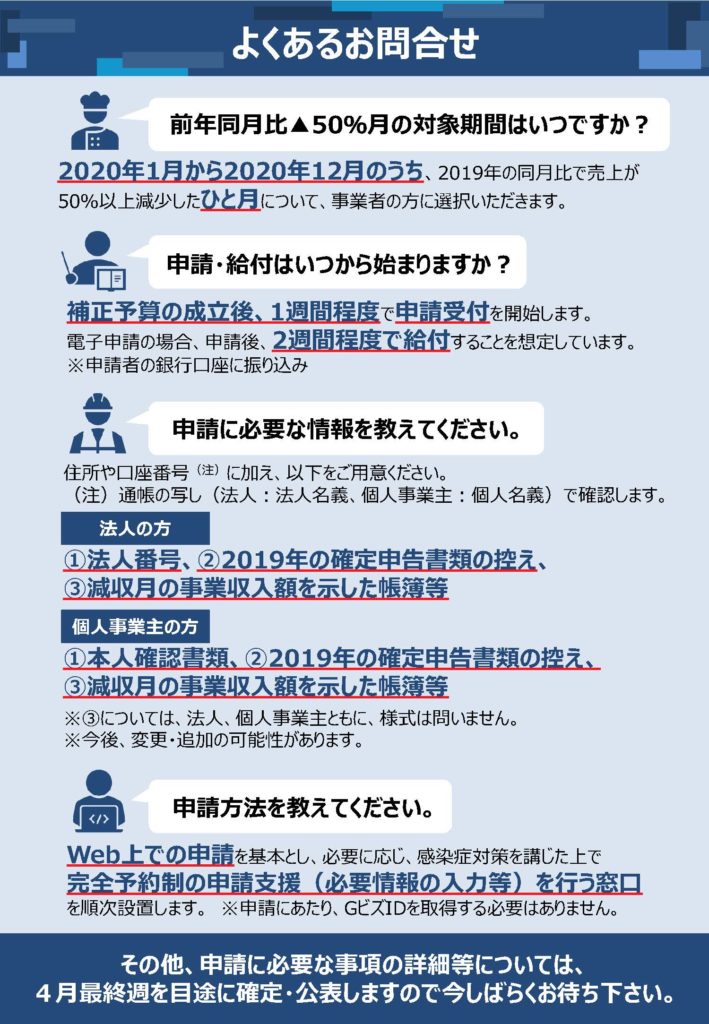

令和2年3月30日時点で,新型コロナウイルスの感染者は世界全体の累計で70万人を超え死者は3万3000人を上回ります。感染者が見つかった世界177カ国・地域のうち米国が14万人超と中国やイタリアを上回って世界最多となっています。

令和2年4月7日時点で,新型コロナウイルスの感染が世界182カ国・地域に広がっています。累計感染者では世界全体で130万人を超え、死者は7万3000人を上回りました。国別の感染者は米国が36万人超と世界最多で、スペイン、イタリアが続いています。

令和2年5月29日時点で,新型コロナウイルスによる累計感染者数は世界187カ国・地域で570万人を超えた。ブラジルの感染拡大が勢いを増し、1日当たりの新規感染者数は2万人を超えている。

令和2年6月5日時点で,新型コロナウイルスによる累計感染者数が世界187カ国・地域で650万人を超えた。南米のブラジルで60万人を突破したほか、死者数はイタリアを抜き世界で3番目となった。アジアで最も感染者が多いインドでは22万人を上回り、欧州のスペインやイタリアに迫る水準になってきた。世界地図で感染状況を見る。

世界中に感染が広がるコロナウイルスは,単に人間の健康を害する伝染病というだけでなく,社会全体をむしばむ災厄にまで発展してきており,経済へのインパクトも大きく,今後,様々な社会問題が発生すると予測されています。

2.公表されているデータ等

3.新型コロナウイルスに関するQ&A

□ 新型コロナウイルスに関するQ&A(一般の方向け)(厚労省)

厚生労働省の新型コロナウイルスに関する一般の方向けのQ&Aをまとめたもの。

□ 山中伸弥による新型コロナウイルス情報発信(京都大の山中伸弥教授)

山中教授「新型コロナウイルスとの闘いは短距離走ではありません。1年は続く可能性のある長いマラソンです。日本は2月末の安倍首相の号令により多くの国に先駆けてスタートダッシュを切りました。しかし最近、急速にペースダウンしています。ウイルスに打ち克つためには、もう一度、ペースを上げる必要があります。国民の賢い判断と行動が求められています。この情報発信が、皆様の判断基準として少しでも役立つことを願っています。なお本活動は個人の責任で行っており、その内容には京都大学やiPS細胞研究所は関与しておりません。」

4.公的機関の対応

(1)裁判所

(令和2年4月3日時点)裁判手続への出席する当事者に対しては,新型コロナウイルス感染症の感染拡大防止のため,裁判所では,期日等の変更を柔軟に行っているようです。一方,裁判の傍聴をされる方には,傍聴席の間隔を空けて着席していただく場合があるとのことです。

(令和2年4月7日時点)緊急事態宣言発令を受け,東京地裁,高裁と家裁は7日、来月6日までの裁判期日の大幅な変更を発表した。民事,家事事件は大半が延期され,刑事事件も裁判員裁判の延期が決まった。被告が保釈されるなどした「在宅」事件も原則、期日を取り消す。保釈の可否や逮捕状発付を判断する令状部は通常通り業務を続ける。刑事事件のうち,地裁で実施が見込まれるのは,被告が勾留中で,無罪を主張していたり,執行猶予付き判決を求めたりしている事件など。担当裁判官と検察官,弁護人の三者で協議して決める。高裁は,判決以外は原則取り消しとし,判決も多数の傍聴が予想される事件は延期を検討する。家裁は観護措置を取った少年事件など一部のみ行う。民事事件については,各裁判所とも,人身保護などの緊急性の高いもののみ実施し,家事事件も児童福祉法に基づく一時保護事案などにとどめる方針。書類の提出や記録の閲覧などは通常通り受け付ける。

(令和2年4月13日時点)名古屋地方裁判所,名古屋簡易裁判所では,愛知県独自の緊急事態宣言の発令を受け,4月13日以降に実施される予定であった裁判期日等について一部取り消されました。

(2)法務局

(令和2年4月2日時点)参議院法務委員会における参考人質疑

【元榮太一郎参議院議員】法務局は,どのような体制で業務を行いますでしょうか。期限のある登記手続や抵当権や差押えといった登記の順序によって優先順位があるものがありますので,それについてもどう取り扱うのか,御説明ください。

【小出邦夫法務省民事局長】お答えいたします。緊急事態宣言が行われて都道府県知事から外出の自粛等が要請された場合には,法務局におきましては,オンラインや郵送による手続の利用を促す共に,必要性,緊急性の高い業務を中心に行うことといたしまして,体制の縮小が可能なものについては適切に体制の縮小をしつつ,実施すべき業務を適切に実施していくことを予定しております。例えば,不動産登記における権利に関する登記は,委員御指摘のとおり,登記の順位の確保が重要であるため,これに必要な受付等の事務につきましては,実施すべきものとして継続することを想定しております。また,期限のある登記手続として,例えば,商業登記における役員の変更登記は,変更が生じた時から2週間以内に申請しなければならず,これを怠った場合には過料の制裁がございますが,緊急事態宣言が行われ,新型インフルエンザ等対策特別措置法に基づく政令が制定されて,期限内に履行されなかった義務に係る免責に係る措置が定められた場合には,その間過料の制裁が問われることが猶予されることになります。このように法務局におきましても,適切に体制を縮小しつつ,実施すべき業務は,引き続き適切に実施して参りたいと考えております。

(令和2年4月13日時点)愛知県内で新型コロナウイルスの感染者が増えていることを受け,愛知県知事から「緊急事態宣言」が発出されたことに伴い,名古屋法務局では,職員数を縮小して事務処理を行うことになった。4月上旬頃は不動産の登記完了予定日が2週間後であったが,4週間後になった。商業登記に至っては6週間後になっている。

(3)司法書士会

(令和2年4月13日時点)日本司法書士会連合会の事務局で,新型コロナウイルス感染症の疑いのある人が出たため,日本司法書士会連合会・東京司法書士会が閉鎖することになった。

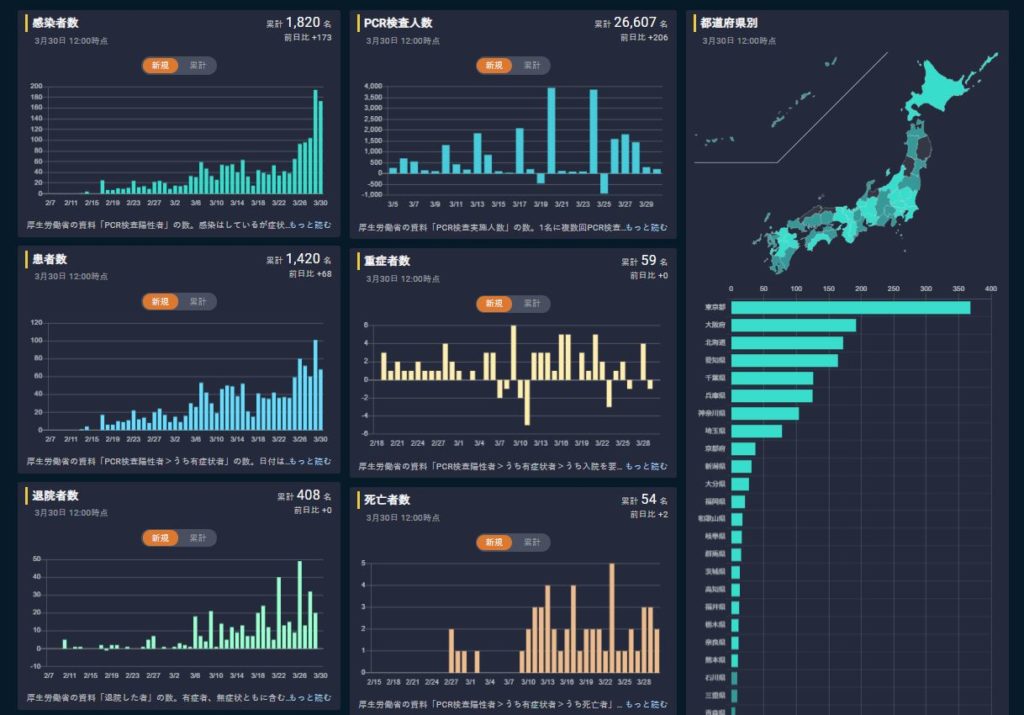

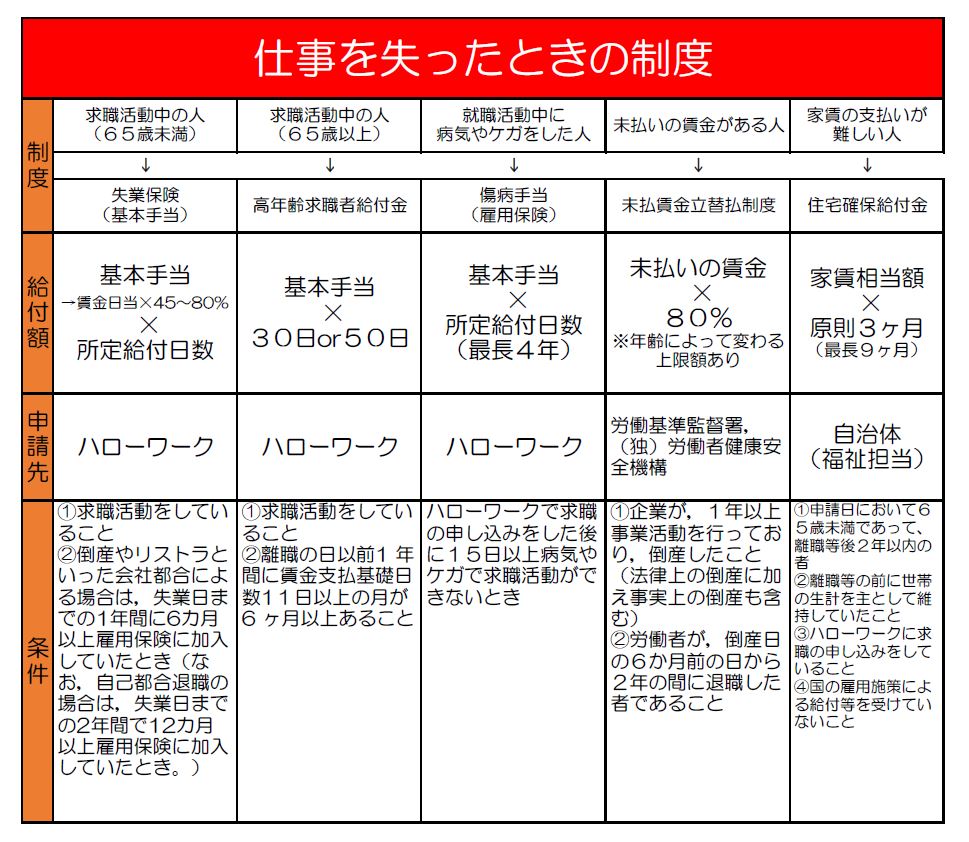

第2 助成金・手当

助成金・手当のポイント

新型コロナウイルスの感染拡大による仕事の減少で収入が減っている労働者・個人事業主・労働者を雇用している事業主向けの助成金・手当の制度があります。ご自身が該当していないかをチェックしておきましょう。

1.労働者(サラリーマン)向け

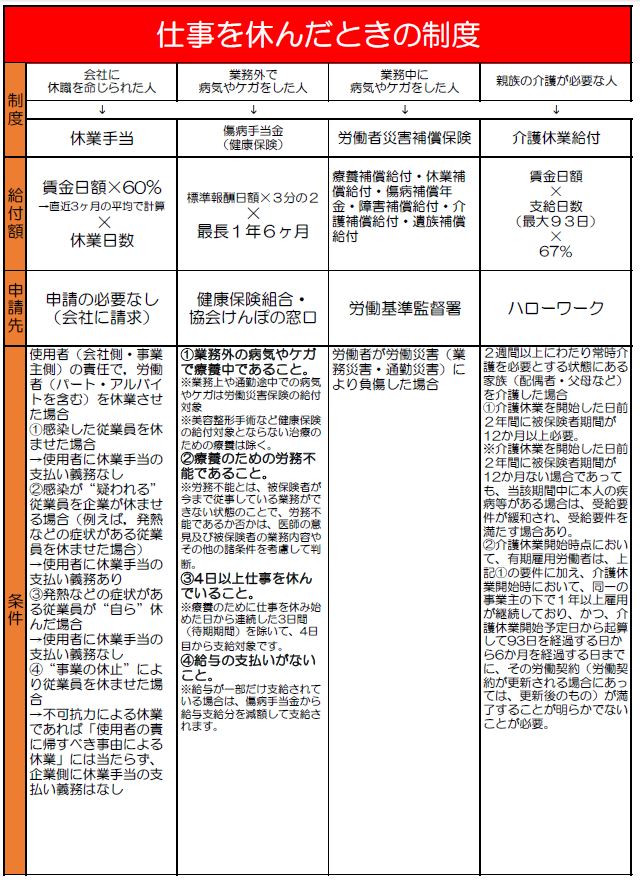

【注意】上記図表は簡易的にまとめた図表となります。詳細は下記のリンク先をご参考ください。

失業保険(ハローワーク)

失業保険とは,会社都合で失業した場合や自己都合退職の場合に雇用保険に加入していれば,次の仕事が見つかるまで生活費としてお金をもらうことができる制度のことです。一般的に失業手当や失業給付などと言われます。

高年齢求職者給付金(ハローワーク)

高年齢求職者給付金とは,65歳を過ぎた被保険者が受け取れる失業保険となります。

傷病手当(ハローワーク)

傷病手当とは,受給資格者が離職後,公共職業安定所に来所し,求職の申込みをした後に15日以上引き続いて疾病又は負傷のために職業に就くことができない場合に,その疾病又は負傷のために基本給付の支給を受けることができない日の生活の安定を図るために支給されるものです。

傷未払賃金立替払制度(労働基準監督署,(独)労働者健康安全機構)

傷未払賃金立替払制度(労働基準監督署,(独)労働者健康安全機構)

未払賃金立替払制度とは,企業倒産により賃金が支払われないまま退職した労働者に対して,未払賃金の一部を立替払する制度です。

未払賃金立替払制度(労働基準監督署,(独)労働者健康安全機構)

未払賃金立替払制度(労働基準監督署,(独)労働者健康安全機構)

未払賃金立替払制度とは,企業倒産により賃金が支払われないまま退職した労働者に対して,未払賃金の一部を立替払する制度です。

住居確保給付金(自治体の福祉担当)

住居確保給付金とは,離職または自営業の廃業により経済的に困窮し,住宅を喪失した方または喪失するおそれのある方に対し、家賃相当分の住居確保給付金を支給する制度です。

【注意】上記図表は簡易的にまとめた図表となります。詳細は下記のリンク先をご参考ください。

休業手当(勤務先の会社)

休業手当とは,使用者の都合で労働者が就業できなかった場合,労働者の生活を保護するため,休業させた所定労働日については,平均賃金の6割以上の手当を支払わなければならない制度です。

- 緊急事態宣言が出された地域では,新型コロナウイルスで業績が悪化した会社は,従業員に対し,無給で,休職を命じることができますが,休職を命じられた従業員は給与がなくなると聞きましたが本当ですか?

- 一概には「休業手当がなくなる」とは言えません。会社が休職を命じられた原因が使用者の不可抗力によるものかどうかがポイントとなります。例えば,自宅勤務などで労働者を業務させることが可能か,他に就かせる業務があるかも含め総合的な判断が必要となります。

【解説】

通常,企業が社員を休業させる場合は「会社都合による休業」として,労働基準法に基づき「平均賃金の六割以上の休業手当」を払う義務があります。現在,新型コロナウイルスの影響による営業不振や自粛で社員らを休業させている企業にも,原則として,休業手当の義務は適用されています(例外として,営業不振が,不可抗力と認められるようであれば,休業手当の義務はないと考えられています。)。

しかし,緊急事態宣言が出されると,都道府県知事は,学校など公共施設に加えライブハウス,野球場,映画館,寄席,劇場など多数の人が集まる営業施設には営業停止を要請・指示できることになります。

この点につき,令和2年4月6日には,労働基準法を所管する厚労省は,『施設・企業での休業は「企業の自己都合」とはいえなくなり,「休業手当を払わなくても違法ではなくなる」』(厚労省監督課)としていましたが,令和2年4月7日には,加藤勝信厚生労働相は支払いの要否について『「(原因が)使用者の不可抗力によるものかどうかがポイント」「自宅勤務などで労働者を業務させることが可能か,他に就かせる業務があるかも含め総合的な判断が必要」』と説明しています。

傷病手当金(健康保険組合・協会けんぽの窓口)

傷病手当金とは,病気休業中に被保険者とその家族の生活を保障するために設けられた制度で,被保険者が病気やケガのために会社を休み,事業主から十分な報酬が受けられない場合に支給される制度です。

労働者災害補償保険(労働基準監督署)

労働者災害補償保険(いわゆる「労災保険」)とは,雇用されている立場の人が仕事中や通勤途中に起きた出来事に起因したケガ・病気・障害,あるいは死亡した場合に保険給付を行う制度です。

介護休業給付(ハローワーク)

介護休業給付とは,家族の介護のために仕事を休んで介護に従事する場合に認められ,休業中は給与の67%を受給することができる制度です。

特別定額給付金【一人10万円】(総務省)

特別定額給付金【一人10万円】とは,令和2年4月20日,「新型コロナウイルス感染症緊急経済対策」が閣議決定され,感染拡大防止に留意しつつ,簡素な仕組みで迅速かつ的確に家計への支援を行うための制度です。給付対象者は,基準日(令和2年4月27日)において,住民基本台帳に記録されている者であり,受給権者は,その者の属する世帯の世帯主(住民票上の世帯主)となります。給付金額は,1人につき10万円です。

2.個人事業主向け

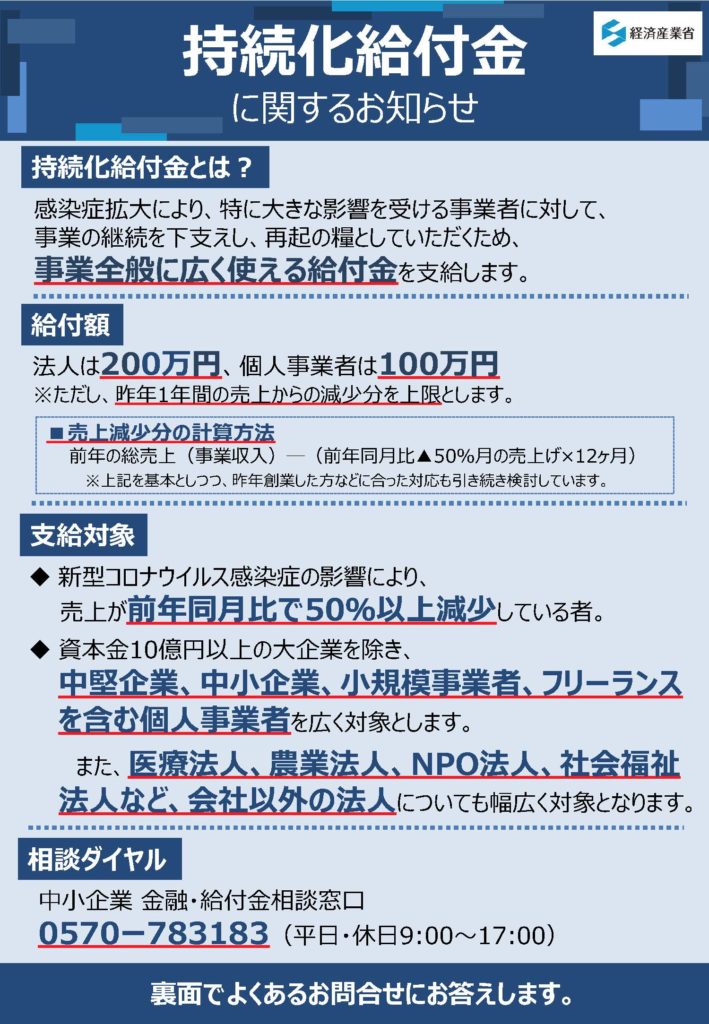

持続化給付金【個人100万・法人200万】(経済産業省)

持続化給付金とは,新型コロナウイルス感染症により影響を受け,特に厳しい状況にある事業者に対して,事業の継続を支え,再起の糧となる事業全般に広く使える給付金となります。

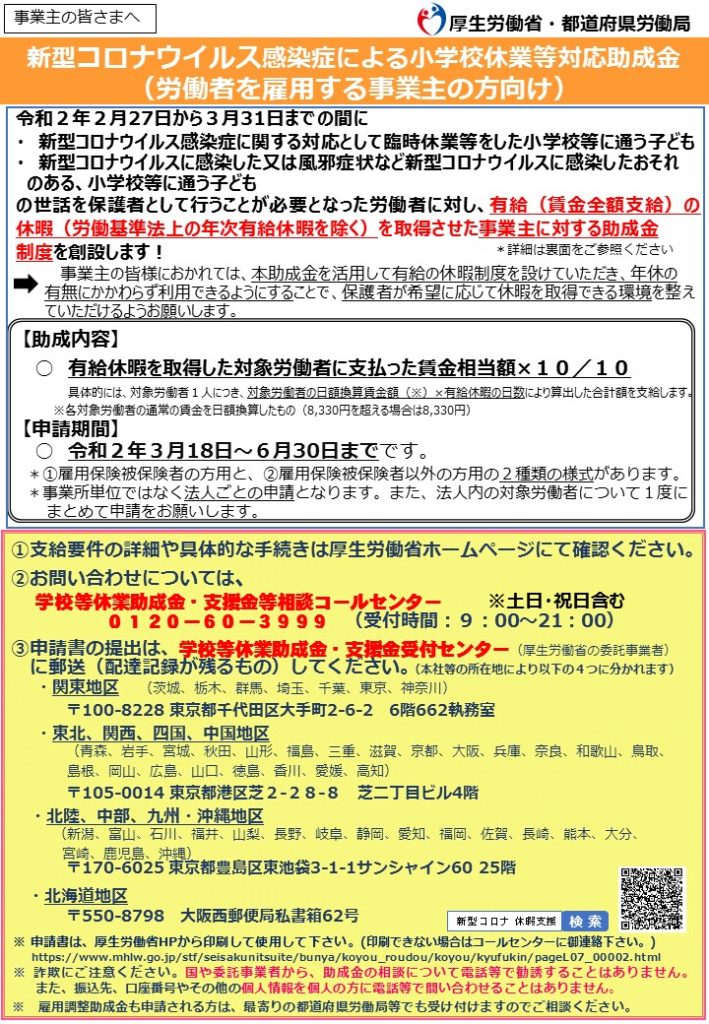

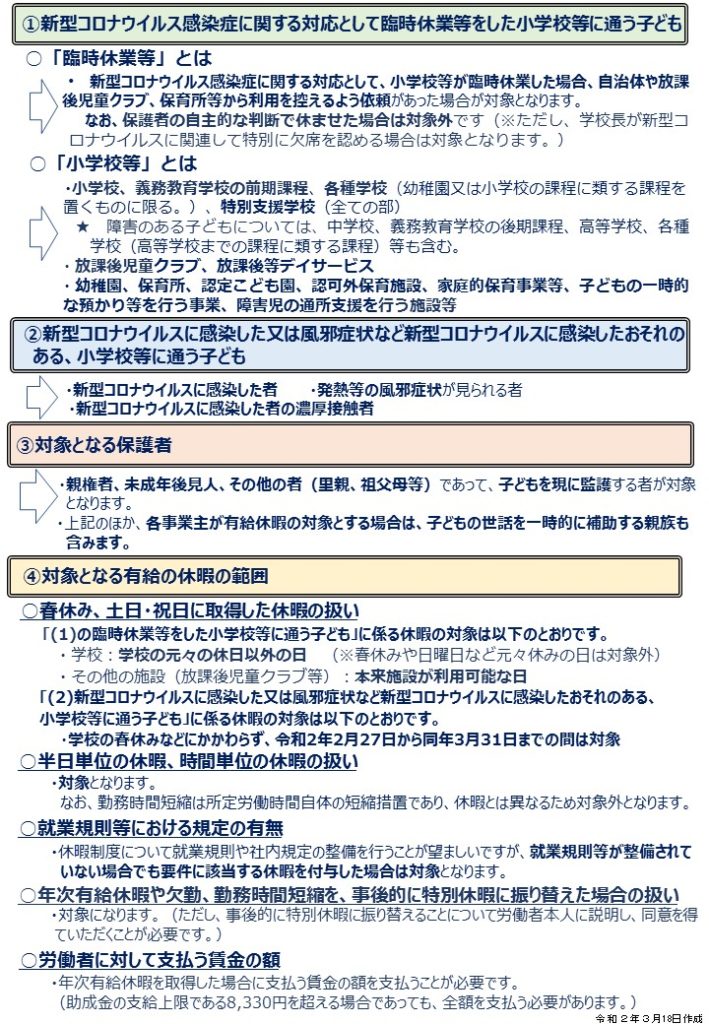

3.労働者を雇用する事業主向け

小学校等の臨時休業に伴う保護者の休暇取得支援(厚生労働省)

子どもの学校が休校になった保護者(労働者)に対し,いわゆる「有給休暇」とは別に賃金全額支給による休暇を取得させた企業に対して金銭を支給し,それによって間接的に保護者の休暇取得を後押しする施策です(保護者自身が受給できる制度ではない点にご注意ください)。

第3 支払猶予の制度

支払猶予の制度のポイント

新型コロナウイルスの感染拡大による仕事の減少で収入が減っている人向けに,国からの要請を受け,公共料金の支払いや税金等の納付猶予措置が採られ始めています。詳細については,下記のリンク先・各ウェブサイトをご覧いただくか,関係機関に直接お問い合わせください。

1.電気料金・ガス料金の支払期限の延期

大手電力会社10社と大手ガス会社4社は、電気料金とガス料金の支払い期限を1か月繰り延べる特別措置の実施を決定しました。国が設けている個人向けの緊急貸付制度を利用している人で,一時的に電気やガスの料金の支払いが困難になっている人が対象で,2020年3月25日以降,ご自身が契約している電力会社やガス会社に対して申請できます。

なお,電気料金・ガス料金については,現在の未払金額次第ではありますが,債務整理をすることができます。債務整理をするメリット等の詳細については,後記をご覧ください。

2.電話料金(携帯電話料金)の支払期限の延期

NTTグループ,KDDI,ソフトバンクは,電話料金をはじめとするこれらの会社のサービス利用料につき,利用者からの申込みがあった場合には支払期限を延長すると発表しています。いずれの会社も,2020年2月末日以降が支払期限となっている料金につき,同年5月末日まで延長(今後の状況次第では追加措置も検討)する方針で,申込み開始は同年3月23日(ソフトバンクは10時,その他は9時)となっています。

なお,電話料金(携帯電話料金)については,現在の未払金額次第ではありますが,債務整理をすることができます。債務整理をするメリット等の詳細については,後記をご覧ください。

3.税金・社会保険料等の延納

国税,社会保険料については,原則1年間,納付猶予や延滞金等の免除措置を採ることとなりました。地方税についても,政府の要請を受け,各自治体が徴収猶予などの措置を打ち出し始めています。厚生年金保険料,国民年金保険料についても柔軟な運用がなされる方針です。例えば,2019年分の所得税・贈与税・消費税等の確定申告の受付期限も2020年4月16日まで1ヶ月間延長されています。

4.学校の臨時休校・保育園の自主休園の場合における料金の取扱い

新型コロナウイルスの感染拡大を防止するため,全国の公立学校は臨時休校となり,保育園や学童保育でも自主休園が推奨されています。それでは,その場合の授業料・保育料や給食費等はどうなるのでしょうか。基本的には,小中学校の臨時休校の場合,給食費は返還する方向です。また,保育園の自主休園、学童保育の自主休会についても,保育料・給食費、育成料を返還する方向です。保育園に関しては,4月に復職予定の保護者について,新型コロナウイルスの感染拡大防止のために予定通りの復職ができなかった場合,会社からの証明書等があれば復職の延期を認める措置を行っているところも多いようです。ただし、高等学校の授業料については,文部科学省のQ&Aによれば,必ずしも返還が生じるものではないとされています。

第4 雇用関係のトラブルとその対応方法

1.内定取り消しや内定辞退

内定取り消しの法的意味

- 新型コロナウイルスの影響で内定を取り消すと言われ,また,内定を辞退するよう迫られました。内定とは,会社側が勝手に取り消すことができるのでしょうか?

- 内定の時点で働き始めた後の賃金などの主な勤務条件が決まっていれば,一般的には会社との間で労働契約が成立していると考えられます。この場合の内定の取り消しは,法律的には「解雇」です。

内定の取り消し(解雇)が許される場合

- 内定取消しが許される場合はあるのでしょうか?

- 内定の取り消し(解雇)は,労働契約法で規制されています。労働契約法では,内定の取り消し(解雇)は,内定の取消理由が客観的に合理的なものであり,かつ,社会通念上も相当と認められるが必要があります。簡単に言えば,客観的な第三者から見て解雇してもやむを得ないと思える理由が必要です。

新型コロナウイルスによる経営悪化はどう判断されるか

- 新型コロナウイルスによる経営悪化を理由に内定を取り消せるのでしょうか?

- 新型コロナウイルスの影響による経営状態の悪化が内定の取消理由である場合,内定者である労働者には非はありませんね。経営状態の悪化は会社側の事情です。もちろん,会社も経営悪化は新型コロナウイルスのせいであって会社の責任ではないと言いたいでしょうが,労働者との関係では,会社側の事情になります。このように会社側の事情を理由として内定を取り消すためには,どうしても内定を取り消さなければならない高度の理由がなければ,客観的な第三者から見て解雇してもやむを得ないとは言えない,と考えられています。具体的には①「内定を取り消さなければならないほど会社の業績が悪化しており,それが継続するのか」,②「内定取り消し以外の措置,例えば,入社時期を遅らせる,入社はさせて一時的に休業させるといった措置を採る余地がないのか」といった事情を検討します。一時的な業績悪化に過ぎない場合には,内定取り消しをするのは法律上は難しいと思われます。

内定辞退を迫られたら

- 内定辞退を迫られたら,どのように対処すればよいでしょうか?

- 内定によって既に成立した労働契約を終了させる主な方法は,①「解雇(会社が一方的に労働契約を終了させる方法)」,②「辞職(労働者が一方的に労働契約を終了させる方法)」,③「合意退職(会社と労働者の合意によって労働契約を終了させる方法)」となります。そして,内定の辞退を迫る行為は,法律上は,②の辞職を促す行為か,③の合意退職の申し入れになります。内定者は,辞職するかどうかは自由です。合意退職の申し入れに応じるかどうかも自由です。内定辞退を迫られたら,「重要なことなので,よく考えてお返事いたします」と言ってその場で安易に返事はしないようにしましょう。内定辞退届のような書面にサインや押印するよう言われても,「持ち帰って考えます」と言って,その場で応じないようにしましょう。一度,書面にサインや押印してしまうと,後になって覆すのは非常に困難です。

内定辞退・内定取消しの公的専門機関

- 内定辞退を迫られたら,どのように対処すればよいでしょうか?

- 内定取り消しを受けたり,内定辞退を迫られたりした場合の公的専門機関としては,次の専門機関があります。

【公的専門機関】

①「全国の総合労働相談コーナー」(厚生労働省)

②「日本労働弁護団の無料ホットライン」(日本労働弁護団)

3.解雇・雇止め

無期雇用契約(正社員)の解雇

- 私が正社員として長年勤めていた会社より,新型コロナウイルスの影響による解雇をすると言われましたが,解雇に従うしかないのでしょうか?

- 新型コロナウイルスの影響による解雇は,整理解雇(労働者に責任はなく,専ら使用者の経営上の理由による解雇)にあたります。本来,使用者は労働者を自由に解雇できず,解雇の正当理由が必要です(労働契約法16条)が,整理解雇の場合,「解雇の正当性」は通常の解雇の場合よりも厳格に判断されます。整理解雇の正当性判断のポイントは次の4点となります。①「人員削減の必要性があること」,②「解雇を回避するための努力が尽くされていること」,③「解雇される者の選定基準及び選定が合理的であること」,④「事前に使用者が解雇される者へ説明・協議を尽くしていること」です。なお,要件を満たさない場合の解雇は無効となります。特に①については,一時的な業績の悪化では足りませんし,借入金の余力があるとか,役員報酬が従前のままである場合には,この要件を満たさない可能性が高いです。また,現在は新型コロナウイルスで経営に影響が出ている会社に対する各種助成金や融資条件の緩和政策が採られていますので,これらの利用を検討することなくいきなり解雇をするのであれば,要件の①又は②を満たさないと判断される可能性があるでしょう。

有期雇用契約の雇止め

- 長年アルバイトとして働いているファミリーレストランのオーナーより契約更新をしないと言われ,いわゆる「雇止め」がありました。雇止めには異議を言うことはできないのでしょうか?

- 「雇止め」とは,契約期間が定まった労働契約の契約期間満了時に,使用者が次の更新を拒否し,雇用を打ち切ることをいいます。解雇と異なり,契約期間自体は満了しているのですが,この場合も,次の①②に該当する場合には,解雇の場合と同様,正当な理由がなければ雇止めはできません(労働契約法19条)。①「過去に反復して更新されたものであって,雇止めをすることが期間の定めのない労働契約を締結している労働者を解雇することと社会通念上同視できると認められる場合」,②「労働者が更新を期待することについて合理性があると認められる場合」

有期雇用契約の解雇

- イベントのアルバイトとして1年間働くことになっていましたが,突然,新型コロナウイルスの影響で解雇されてしまいました。解雇には異議を言うことはできないのでしょうか?

- 契約期間が定まっている労働契約においても,契約期間の途中で契約を打ち切られる場合は,雇止めではなく「解雇」にあたります。この場合の解雇は,契約期間内であるにもかかわらず契約を打ち切るわけですから,上記の整理解雇よりも更に要件が厳格になっており「やむを得ない事情」がなければ解雇は無効となります(労働契約法17条1項)。

第5 借金整理(債務整理)の窓口

◎借金整理のポイント

1.目的は「今後の生活を素早く立て直すこと」

「借金整理(債務整理)」をすることで,今後の生活は素早く立て直すことができます。

例えば,「自己破産」をすると今後の生活の全てがダメになると思っている方も多いですが,そのようなことはありません。例えば,①生活必需品である自動車や携帯電話は保有が許されることが非常に多いこと,②現金等の財産は50万円~100万円ほど残しておけること(裁判所の管轄によって異なります),③保険を継続できる場合が非常に多いこと,④家財道具等は基本的に無価値であるので差押えの対象にならないこと,などがあります。要するに,多くの方は現在の生活レベルを下げることなく「自己破産」ができるのです。

もっとも,「自己破産」には要件がありますので,誰でも「自己破産」をできるわけではありません。詳しくは下記をご覧いただくか,当事務所までご連絡ください。

2.債務整理をすることでブラックリストの登録が早く消える

一般の方の迷信の一つとして,「借金整理(債務整理)をするとブラックリストに登録されて,生活をしていくことに支障がでる」というものがあります。たしかに,借金整理(債務整理)をすると,いわゆるブラックリストと呼ばれる「個人信用情報機関」に「借金整理(債務整理)」をしたことが登録され,場合によっては,一時的にクレジットカードの利用やキャッシングができなくなることもあります。

しかし,一般的には,借金整理(債務整理)をすることで,債務(借金)がなくなる時期が早まり,「個人信用情報機関」への「事故情報」が消える時期も早くなります。特に,30代前半までの方ですと,40歳くらいで住宅ローンの審査に通るか通らないかで人生は大きく変わります。トラブルは解決が早い方が好ましいですが,借金問題も同様です。

借金・クレジット払いに関する問題については,ぜひ,当事務所までご連絡ください。

3.借金整理(債務整理)には4つのパターンがある

(1)借金整理(債務整理)の方法の比較

債務整理の方法の種類

借金の整理方法には,4つのパターンがあります。「任意整理」と「個人再生」と「自己破産」と「過払金」請求です。この4つの中で,「任意整理」と「個人再生」と「自己破産」は借金の減額又は免除の手続になります。「過払金」とは利息を法定金利に引き直して再計算することで,実は借金を負っていなく,むしろ返済をし過ぎていたことが判明した場合に,貸金業者に請求できるお金のことをいいます。

任意整理

「任意整理」とは,法律専門家(弁護士・認定司法書士)が,「債務者」の方に代わって,より有利な内容での支払条件になるよう貸金業者等の「債権者」と交渉する手続です。裁判外での手続ですので,「自己破産」や「個人再生」に比べて柔軟な手続が可能であり,また,法的な制限も少ないというメリットがあります。ただし,裁判外の交渉ですから,法的な強制力はありません。詳細は,【「任意整理」の窓口】をご覧ください。

個人再生

「個人再生(個人民事再生)」とは,民事再生法に基づく法的整理手続です。通常の民事再生手続はそれなりの規模の法人を対象としているため,個人には使いにくい面がありました。そこで,民事再生手続を個人にも利用できるように,手続を簡易化した民事再生手続の特則が,この「個人再生(個人民事再生)」なのです。具体的に言うと,「個人再生」とは,裁判所の決定により,債務を減額してもらった上で分割払いにしてもらえるという裁判手続です。詳細は,【「個人再生」の窓口】をご覧ください。

自己破産

「自己破産」とは,「破産手続」と「免責手続」を合わせた裁判手続です。「破産手続」とは,裁判手続により,債務者の財産を換価処分し,それによって得た金銭を債権者に公平に分配するという手続です。「免責手続」とは,裁判手続により,免責(財産を処分しても支払いきれなかった借金などの債務の支払義務を免除してもらうこと)をしてもよいかどうかを審査し,免責許可又は不許可の決定をする手続ということになります。個人の「自己破産」の手続においては,「破産手続」と同時に「免責手続」が行われ,この「免責手続」において,裁判所によって免責が許可されるとことで債務が免除されます。詳細は,【「自己破産」の窓口】をご覧ください。

過払金

「過払金」とは,本来支払う必要がないにもかかわらず,カードローン・キャッシングで支払い過ぎていたお金(利息・遅延損害金)のことです。これは「利息制限法」を超える「利率」で金銭消費貸借取引を行っていることにより起こります。長年,「借金」の返済を続けている方は「過払金」が発生している可能性があり,「過払金」によって「借金」を完済したり,減額したりすることができます。詳細は,【「過払金」の窓口】をご覧ください。

(2)債務整理共通のメリット

債務整理(任意整理・個人再生・自己破産・過払金請求)に共通するメリットは下記のとおりです。

◎債務整理共通のメリット

①借金返済に追われる生活から脱出し,平穏な生活を取り戻すことができる。

②弁護士や司法書士が貸金業者やクレジットカード会社との間に入り,弁護士や司法書士が応対することになります。

③ご依頼者様への直接の取立は停止します。

④精神的な苦しみから解放されます。

⑤借金返済の負担を減免できます。

受任通知(介入通知)の効果

- 債務整理を依頼すると,介入通知(受任通知)が業者に送られるそうですが,介入通知が送られると,どのようなことになるのですか?

- ①債権者からの直接取立てを停止するという効果と,②それによって暫定的に債務を支払いをしなくてよくなるため生活が安定します。③その結果,精神的な不安や苦しみを解消することにも繋がります。

【解説】

債務整理をする場合,弁護士や司法書士から各債権者(サラ金・クレジット会社・銀行等金融機関)に対して受任通知(これを「介入通知」とも呼びます。)を送付します。

この受任通知は,単に弁護士や司法書士が債務整理事件を受任したということを債権者に通知するだけの意味しかないわけではなく,サラ金・信販会社等の貸金業者や債権回収会社(サービサー)からの直接の取立てを停止させるという効果を持っています(貸金業法21条1項9号)。

貸金業法第21条第1項

(取立て行為の規制)

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

一 正当な理由がないのに、社会通念に照らし不適当と認められる時間帯として内閣府令で定める時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

二 債務者等が弁済し、又は連絡し、若しくは連絡を受ける時期を申し出た場合において、その申出が社会通念に照らし相当であると認められないことその他の正当な理由がないのに、前号に規定する内閣府令で定める時間帯以外の時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

三 正当な理由がないのに、債務者等の勤務先その他の居宅以外の場所に電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は債務者等の勤務先その他の居宅以外の場所を訪問すること。

四 債務者等の居宅又は勤務先その他の債務者等を訪問した場所において、債務者等から当該場所から退去すべき旨の意思を示されたにもかかわらず、当該場所から退去しないこと。

五 はり紙、立看板その他何らの方法をもつてするを問わず、債務者の借入れに関する事実その他債務者等の私生活に関する事実を債務者等以外の者に明らかにすること。

六 債務者等に対し、債務者等以外の者からの金銭の借入れその他これに類する方法により貸付けの契約に基づく債務の弁済資金を調達することを要求すること。

七 債務者等以外の者に対し、債務者等に代わつて債務を弁済することを要求すること。

八 債務者等以外の者が債務者等の居所又は連絡先を知らせることその他の債権の取立てに協力することを拒否している場合において、更に債権の取立てに協力することを要求すること。

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

十 債務者等に対し、前各号(第六号を除く。)のいずれかに掲げる言動をすることを告げること。

この受任通知送付による貸金業者や債権回収会社からの取立て停止及び債務のお支払いの停止によって,債務者の方の生活が暫定的にではありますが安定し,債務整理の準備を進めることができるようになります。

また,この受任通知の送付は,精神的な不安や苦しみを解消するというメリットがあります。現在では,昔と比べて強硬な取立てをするという債権者(サラ金・クレジット会社・銀行等金融機関)などは少なくなってきましたが,かつては,自宅に押し掛けたり,勤務先などに執拗に電話をしてきたりなどの嫌がらせや恐喝に近い取立てがなされていたという時代もありました。債権者(サラ金・クレジット会社・銀行等金融機関)からの取立ては,現在でも債務者にとって苦しいものです。

当事務所では,ご依頼いただければ,当日又は翌営業日までに各債権者(サラ金・クレジット会社・銀行等金融機関)に対して受任通知を発送いたします。債権者からの厳しい取立てにお困りの方は,ぜひ,当事務所にご依頼ください。

債務整理によって借金が減免する

また,債務整理(任意整理・個人再生・自己破産・過払金請求)には,借金返済の負担の減免ができるという大きなメリットがあります。具体的なメリットについては,下記をご覧ください。「任意整理のメリット」「個人再生のメリット」「自己破産のメリット」。

(3)債務整理共通のデメリット

債務整理(任意整理・個人再生・自己破産・過払金請求)に共通するメリットは下記のとおりです。

◎債務整理共通のデメリット

個人信用情報機関(JICC・CIC・全銀協)

- 債務整理をするとブラックリストに登録されると聞きましたが,本当ですか?住宅ローンの審査が通らなくなると聞いたのですけど…

- まず,お借入時に個人信用情報機関(JICC・CIC・全銀協)に登録されます。その時点で,例えば,借金(キャッシング)をしている方は,住宅ローンの審査が通りません。たしかに,債務整理をすることで,個人信用情報機関(JICC・CIC・全銀協)に債務整理をしたことが登録されますが,その効果は,新たに借金をすることができなくなるだけです。なお,住宅ローンの審査を通すようにするには,個人信用情報機関の登録自体を消す必要がありますが,登録を消すには,完済をするか,自己破産をしてから5~10年経過しないといけません。

債務整理をすることによって生じるデメリット・リスクとして代表的なものは,個人信用情報機関(JICC・CIC・全銀協)に債務整理をしたことが登録されること(これを俗に「ブラックリストに登録される」といいます)だと考えられます。

【ブラックリストとは】

個人信用情報機関(JICC(株式会社日本信用情報機構)・CIC(株式会社シー・アイ・シー)・全銀協(一般社団法人全国銀行協会))とは,各会員からの情報提供をもとにして,金銭面での信用性に関する情報を蓄積する機関となります。貸金業者等はこの信用情報機関に必ず加盟しなければならないことになっています。貸金業者だけでなく,銀行等やローン会社も含め多くの金融機関がこの個人信用情報機関に会員として参加しています。そして,金融機関は,貸付・融資に際して,その相手方の金銭面での信用を調査していますが,その与信調査の方法として,個人信用情報機関に登録してある信用情報を利用しています。例えば,どれだけの借入れをしているのか,滞納をしたことはないか,債務整理手続をしたことはないかなどの情報(これを「事故情報」といいます。)がこの機関に集約されているということです。この信用情報における事故情報のことを「ブラックリスト」と呼ぶことがあります。

そして,個人信用情報機関(JICC・CIC・全銀協)に債務整理をしたことが登録されると,その債務整理をした記録が消えるまでの数年間は新規の貸付けや融資の審査がほとんど通らなくなってしまうので,新規で融資・貸付を受けることが非常に困難になります。また,同様に,クレジットでのショッピングやローンを組むことなども非常に困難になります(もっとも,債務整理をしても,一部の自動車ローンの審査は比較的通りやすいとも聞きます)。

もっとも,【今後数年間は借入れ等ができないこと】と,【支払いきれない借金を抱えて不安な毎日を過ごしていくこと】とを比べれば,どちらがご自身にとって良いことなのかは,歴然だと思います。また,借金返済で苦しんできたのですから,借金ができなくなるということは,生活を立て直すチャンスともいえますので,デメリット・リスクとして捉えるかどうかは考え方一つであるともいえます。むしろ,自分で借入れをすることを自制しきれない人などは,強制的に借入れができない状態になったことを喜ぶ方もいらっしゃいます。

なお,過払金返還請求をした場合には,個人信用情報機関に登録されることはありません。あくまで,借金の残高がある場合に債務整理をしたときに,個人信用情報機関に登録されるということです。

闇金業者からの営業

自己破産や個人再生の場合には,債務者の氏名・住所が官報に掲載されます(参照:インターネット版官報)。そこで,闇金業者は,その官報で氏名・住所を調べて,ダイレクトメールなどを送ってきます。例えば,闇金業者は,「債務整理後でも貸します」「普通の金融機関からは借りれないかもしれないけれど,うちならお金を貸してあげますよ」と勧誘してくるのです。

もっとも,闇金業者からの誘いには絶対に乗らないで下さい。債務整理をしているのにすべてが無になってしまうおそれがあります。また,平穏な生活を破壊される危険性もあります。くれぐれも気をつけましょう。

【官報とは】『官報』とは,日本国の機関紙である。国としての作用に関わる事柄(法律の改正,法律の実施等)の広報および公告をその使命としています。官報はインターネットでも公開されていますが,過去の官報が永久に保管されているわけではなく,インターネット上では直近30日の官報のみ掲載しています。

【闇金業者とは】闇金業者(ヤミ金融、ヤミ金、闇金とも呼ばれます。)とは,日本において,国(財務局)や都道府県に貸金業としての登録を行っていない貸金業者,または正規に貸金業の登録をしていながら出資法に違反する高金利を取る業者を指します。闇金業者は,違法なこと(例えば,年利1000%で貸し付ける,借金を支払わなかった場合に職場まで頻繁に電話する,債務者が女性の場合だと性風俗で働かせることを強要するなど)をする業者です。絶対に近づいてはいけない人たちです。なお,最近は,「ひととき融資」「個人間融資」という名前でも活動しているようです。

保証人・連帯保証人対する請求

債務者の方ご自身のことではありませんが,債務整理をすることによって生じるデメリット・リスクの1つとして,保証人・連帯保証人に影響を及ぼす可能性があることが挙げられます。

通常,主たる債務者が債務整理をして支払いを停止すると,期限の利益が失われます。「期限の利益が失われる」というのは,要するに,分割払いの約束がなくなることのです。その結果,債権者は一括請求できるようになります。

そして,保証人・連帯保証人が付けられている債務について債務整理した場合,債権者は,債務者に代わって,その保証人・連帯保証人に対して支払いの請求をしますが,その保証人・連帯保証人に対する請求は,債務残額の一括請求となるのが原則です。

ただし,債権者によっては,一括請求ではなく,従前と同じ分轄払いでよい,としてくれる場合もあります。例えば,奨学金の債権者(日本学生支援機構など)は,分割払いでの請求の対応をしてくれます。また,保証人・連帯保証人に対して一括請求はしたものの,分割払いの話し合いには応じてくれるというところも少なくありません。

もっとも,保証人・連帯保証人に対して請求されてしまうことに変わりありません。任意整理であれば,保証人・連帯保証人が付けられている債務だけ外すことが可能ですが,自己破産や個人再生の場合は,保証人・連帯保証人が付けられている債務だけ外すことはできません。したがって,特に自己破産や個人再生をする場合には,あらかじめ,保証人や連帯保証人に事情を説明しておいた方がよいかもしれません。

自動車等の高額商品は返還を求められることも

債務整理をすることによって生じるデメリット・リスクの1つとして,クレジットカードやローンで購入した物品を失う可能性があることが挙げられます。

クレジットやローンで物品(自動車や高額商品)を購入した場合,その物品について所有権留保が設定されるのが通常です。所有権留保とは,売主が売買代金を担保するため,代金が完済されるまで引渡しの終えた目的物の所有権を留保するものです。そして,クレジットやローンの支払いがなされなかった場合,債権者であるクレジット会社やローン会社は,所有権留保を実行し,物品の返還を求めることができます。なお,物品の返還を受けたクレジット会社やローン会社は,その物品を売却して債務の残高に充当することができます。

例えば,オートローン(自動車ローン)を債務整理すると,原則として,所有権留保を実行され,自動車を引き揚げられてしまいます。自己破産の場合には,破産管財人に自動車を引き継いで,破産管財人から返還してもらうこともあります。また,個人再生の場合には,契約内容によっては,自動車を引き揚げられないこともあります。

いずれにしても,クレジットやローンで物品を購入し,その債務の支払いが終わっていない場合には,物品を返還しなければならなくなる可能性があることは考慮に入れておく必要があります。

ただし,どのような物品でも返還を求められるわけではありません。返還を受けても売却する価値が無いようなものや,回収に大きなコストがかかるようなものは,引き揚げられないこともあります。

以上のように,債務整理をするにあたって,さまざまな注意をしなければなりませんが,借金・カードローンの返済やクレジットカード払いお困りの方は,債務整理をすることで得られる経済的なメリットや精神的なメリットを考慮すると,素早く債務整理を行った方がよい結果になります。よろしければ,当事務所をご検討ください。

第6 借金整理のQ&A

1.任意整理のメリット・デメリット

(1)任意整理のメリット

◎任意整理のメリット

任意整理の効果

- 任意整理をすると,私の借金の返済はどのようになるのですか?任意整理をする意味はあるのでしょうか?

- 任意整理をすることで,借金の返済は,殆どの場合で楽になります。具体的には,①将来の利息が無利息になることで返済総額が大幅に少なくなることと,②毎月の返済額が少なくなることです。

【解説】

任意整理とは,裁判手続を利用せずに,債務者の方に代わって,弁護士や司法書士が債権者と借金の返済条件について交渉し,債務者の方の生活を崩さない程度の返済条件にしてもらうという和解契約を債権者との間で締結する手続のことをいいます。

具体的には,任意整理では,①長期の分割払いにしてもらうことにより月々の返済が減少したり,②元金自体が減少する場合もあります。また,③利息をカットしてもらえば,それまでのようにいつ返済が終わるのか分からないといったような不安もなくなり,返済総額が大幅に減ります。

当事務所では,任意整理をすることで得られるご依頼者様の経済的利益を計算した上で,ご依頼者様のメリットがない場合には費用はいただきません。ぜひ,当事務所をご検討ください。

任意整理には法律上の制限がない

【解説】

また,任意整理は,あくまで交渉ですので,個人再生手続や自己破産手続のような法的整理とは異なり裁判手続を利用しません。したがって,自己破産や個人再生のような法律上の制限がほとんどなく柔軟な和解をすることができます。

具体的には,任意整理では,①自己破産のように支払不能等でなければ利用できないとか,個人再生のように支払不能等のおそれがなければ利用できない(ただし,返済が可能でなければなりません。)という法的な制限はありません。また,②自己破産の場合ですと,一定額以上の財産を処分しなければならず,破産手続中はある一定の資格を使った仕事ができなくなり,管財事件になれば郵便物が破産管財人にチェックされ,住居を移転する場合も裁判所の許可が必要となり,また,官報にも公告されますが,任意整理にはそれらのデメリットはありません。③個人再生の場合ですと,同様に官報に公告されますし,債務の金額が5000万円以下でなければならないなどの制限もありますが,任意整理にはそれらのデメリットはありません。さらに,④自己破産や個人再生は,裁判所を利用した法的整理なため複雑な手続と大量の資料を提出しなければならなく,ご依頼者様の努力が必要になることがありますが,任意整理の手続はご依頼様の努力が必要なことはほとんどございません。

(2)任意整理のデメリット

- 任意整理をするデメリットは何かありますか?

- 「任意整理」のデメリットは,上記「債務整理全般」のデメリット以外にはありません。したがって,多くの方は,殆どデメリットなく「任意整理」をすることができます。

2.個人再生のメリット・デメリット

(1)個人再生のメリット

◎個人再生のメリット

債権者からの直接取立て・請求・督促が停止されること

他の債務整理手続と同様に,個人再生(個人民事再生)の場合も,弁護士・司法書士から各債権者に対して受任通知(介入通知・債務整理開始通知)を送付すると,債権者からの直接の取立て・請求・督促は停止します。これにより,債権者から直接の取立て等がなくなるため,平穏な生活を取り戻し,経済的な再建を図る準備をすることが可能となります。

債権者による強制執行を停止できる

個人再生の手続が開始されると,債権者は強制執行等をすることができなくなります(民事再生法39条1項)。つまり,支払いを滞納していると,債権者によって,預金口座や給料などを強瀬執行によって差し押さえられることがありますが,その差押えをすることができなくなります。。

また,個人再生手続開始前にすでに強制執行等がされている場合でも,強制執行の停止を上申することによって,その強制執行等を停止することが可能です。さらに,強制執行等を停止させるだけでなく,強制執行等の取消しを申し立てることにより,強制執行等を取り消すことも可能な場合があります。

大幅な減額・分割払いが可能であること

個人再生の場合,債務の大幅な減額がなされることもあります。具体的には,借金総額,資産・収入の状況,どの手続を選択するのかによっても異なりますが,借金(引き直し計算後)が5分の1(借金が3000万円以上の場合は10分の1)まで減額されることもあります。また,個人再生の場合,単に減額されるだけではなく,その減額された借金を3年~5年の分割払いにした長期返済の計画をしてもらえます。

任意整理の場合には,引直計算後の債務以上に減額することは難しく,どの程度の分割にできるのかも相手方によって異なります。また,任意整理の場合には,個人再生と比べて,月々の返済金額も高額となってしまう場合もあります。したがって,個人再生の方が,任意整理よりも総額・毎月の返済額のいずれにおいても低額にできる可能性があるというメリットがあります。

任意整理と異なり法的な強制力があること

個人再生は裁判手続です。したがって,個人再生手続には,任意整理とは異なり法的強制力があります。具体的には,裁判所によって再生計画の認可が決定されれば,法的な強制力が生じ,その再生計画案に債権者も従わざるを得なくなるのです。つまり,個人再生には,任意整理とは異なり,債権者の意向に左右されにくいというメリットがあるといえます(ただし,小規模個人再生の場合には,債権者からの一定の同意が必要となります。)。

自己破産のような制限がないこと

自己破産の場合は,任意整理や個人再生と異なり,免責が許可されれば,基本的に借金の全額について支払義務が免除されるというメリットがあります。しかし,自己破産の効果が強力な反面,財産を処分しなければならなかったり,破産手続中は一定の資格を使った仕事ができなかったり(資格制限),または,免責不許可事由がある場合は免責が許可されないリスクがあったりなどの制限もあります。

これに対し,個人再生の場合,自己破産と異なり,必ずしも財産の処分は必要ありません。また,個人再生は,自己破産の場合と異なり,資格制限などの法的な制約もありません。さらに,自己破産の免責不許可事由に該当する事情があっても,個人再生は認められます(もっとも,免責不許可事由に該当する事情がある場合には,再生委員が選任される可能性が高くなり実費費用が高額になる可能性があります。)。

住宅資金特別条項で住宅を維持をできる

個人再生を利用する最大のメリットは,この住宅資金特別条項を利用して自宅を処分しないで済むというところにあります。

個人再生における住宅資金特別条項という制度は,自宅の住宅ローンは通常どおり(または通常の返済に若干の変更を加えて)支払いつつ,住宅ローン以外の借金だけを個人再生手続によって整理するという制度です。住宅ローンは当初の約定に近い形で支払っていくため,抵当権が実行されることはなくなり,自宅を残すことができます。しかも,住宅ローン以外の借金については,個人再生によって大幅な減額と長期分割払いが期待できるのです。

例えば,不動産を住宅ローンで購入する場合,その購入した不動産に,住宅ローンの債権者(銀行など)によって,担保として抵当権が設定されるのが通常です。つまり,住宅ローンが支払えなくなった場合に,抵当権を持つ債権者(抵当権者)は,その不動産の抵当権を実行して不動産を売却し,その代価を未払いの住宅ローンに充てることができるということです。したがって,住宅ローンの残っている不動産を所有しているが,住宅ローン以外に借金があるという場合,自己破産をすると,その不動産は破産手続(または競売手続)において処分しなければなりません。しかし,その不動産が自宅であるような場合には,処分したくても容易にできないということもあり得ます。そこで,住宅ローン以外の借金を任意整理することを検討することになりますが,前記のとおり,任意整理の場合には返済金額が大きくなる場合があるため,住宅ローンの支払いを考えると,任意整理で返済していくことは難しいということもあります。そこで生み出された制度が,個人再生における住宅資金特別条項という制度です。

(2)個人再生のデメリット

◎個人再生個人再生のデメリット

個人信用情報機関に「事故情報」が登録されること

債務整理に共通するデメリットして,個人信用情報機関に事故情報(債務整理をしたこと)が登録されるというデメリットがあります。いわゆる「ブラックリスト」に登録されるということです。このことは,個人再生でも同じです。したがって,事故情報が消えるまでは,新たな借入れをしたり,ローンを組んだりすることが難しくなると言われています。

もっとも,この事故情報は,個人再生の再生計画に基づく返済完了から5年ほどで消えます。また,事故情報の登録は,自己破産や任意整理でも行われます。これらと比べて個人再生にだけ著しいデメリットがあるというわけではありません。

官報に公告されること

個人再生を申し立てると,手続の各段階において,個人再生をしていることが官報に公告されます。官報には,氏名や住所も掲載されます。したがって,まったく誰にも知られないように個人再生を行うことはできないということです。

ただし,特殊な職業(具体的には,金融機関の債権債務関係担当者や闇金業者など)に就いている場合でもない限り,官報を常日頃からチェックしているという人は,ほとんどいないでしょう。そのため,「まったく誰にも知られずに」というわけにはいきませんが,「会社の同僚」「親族」「友人」などに官報公告によって個人再生をしたことを知られてしまう可能性は,それほど大きくないと言えるでしょう。

任意整理と異なり要件が厳格であること

- 個人再生を行うには,どのような条件が必要なのですか?裁判手続を利用するとのことで不安です。

- 個人再生の手続には,大きく分けて,「小規模個人再生」と「給与所得者等再生」がありますが,それぞれの要件(再生手続を開始してもらい,再生計画を認可してもらうための条件)で,もっとも大事なことは再生手続開始原因(債務者に破産手続開始の原因となる事実の生ずるおそれがあるとき)があることです。

【解説】

個人再生の手続には,大きく分けて,「小規模個人再生」と「給与所得者等再生」がありますが,それぞれの要件(再生手続を開始してもらい,再生計画を認可してもらうための条件)は下記のとおりです。

小規模個人再生の要件

- 再生手続開始原因(債務者に破産手続開始の原因となる事実の生ずるおそれがあるとき)があること

- 再生手続開始申立棄却事由がないこと

- 申立てが適法であること

- 債務者が個人であること

- 再生債務者が将来において継続的に又は反復して収入を得る見込みがあること

- 再生債権額が5000万円を超えていないこと

- 小規模個人再生を行うことを求める旨の申述をしたこと

- 再生手続又は再生計画に不備を補正できない法律違反がないこと

- 民事再生法41条1項各号及び同法42条1項各号に定める行為をする場合には,裁判所の許可を得ること

- 財産目録に不正なく記載すべき財産を記載していること

- 再生計画案提出期間またはその伸長期間内に,決議に付するに足りる再生計画案を提出したこと

- 再生計画遂行の見込みがあること

- 再生計画に基づく弁済額が民事再生法231条2項3号から4号に定める最低弁済基準額を下回っていないこと

- 再生計画の決議が不正の方法によって成立したものでないこと

- 再生計画の決議が再生債権者の一般の利益に反するものでないこと

- 再生計画案の決議において,不同意を述べた再生債権者が,議決権を有する再生債権者の総数の半数に満たず,かつ,その議決権を有する再生債権者の再生債権の額が総額の2分の1を超えないため,再生計画案が可決されたこと

給与所得者等再生の要件

- 再生手続開始原因(債務者に破産手続開始の原因となる事実の生ずるおそれがあるとき)があること

- 再生手続開始申立棄却事由がないこと

- 申立てが適法であること

- 債務者が個人であること

- 再生債務者が将来において継続的に又は反復して収入を得る見込みがあること

- 再生債権額が5000万円を超えていないこと

- 債務者に給与またはこれに類する定期的な収入を得る見込みがあること

- 定期的な収入の額の変動の幅が小さいこと

- 過去の給与所得者等再生の再生計画が遂行された場合の当該再生計画認可決定確定日,ハードシップ免責がされた場合の当該再生計画認可決定確定日,破産免責許可決定確定日から7年以内にされた申立てでないこと

- 給与所得者等再生を行うことを求める旨の申述をしたこと

- 再生手続に不備を補正できない重大な法律違反がないこと

- 民事再生法41条1項各号及び同法42条1項各号に定める行為をする場合には,裁判所の許可を得ること

- 財産目録に不正なく記載すべき財産を記載していること

- 再生計画案提出期間またはその伸長期間内に,不認可事由のない再生計画案を提出したこと

- 再生計画に不備を補正できない法律違反がないこと

- 再生計画遂行の見込みがあること

- 再生計画に基づく弁済額が民事再生法231条2項3号から4号に定める最低弁済基準額を下回っていないこと

- 再生計画が再生債権者の一般の利益に反しないこと

- 計画弁済総額が可処分所得額の2年分以上であること

「小規模個人再生」と「給与所得者等再生」は,いずれにせよ,それぞれの要件(再生手続を開始してもらい,再生計画を認可してもらうための条件)を満たした上で,個人再生の申立てしなければなりません。個人再生手続でお悩みであれば,当事務所までぜひご連絡ください。

個人再生には,小規模個人再生と給与所得者等再生という2種類の手続が用意されています。

「小規模個人再生」は,債務額や資産によって異なりますが,債務を最大で10分の1にまで減額できることがあります。しかし,その反面,再生計画案を不同意とした議決権を有する再生債権者の頭数が議決権者総数の半数以上であった場合または議決権者の議決権の額が全議決権者の議決権額総額の過半数以上であった場合には,再生手続が廃止され,再生計画は認可されないことになってしまいます。つまり,小規模個人再生には,債権者の意向によって結論が左右されてしまうというデメリットがあるということです。

これに対して,「給与所得者等再生」の場合,再生債権者の決議が行われないので,再生債権者の意向によって結論が左右されるデメリットはありません。しかし,給与所得者等再生の場合,返済額は,可処分所得の2年分以上の金額でなければならないとされています。収入額や家族構成等によっては,可処分所得がかなりの高額になることもあります。そのため,給与所得者等再生の場合には,返済額が,小規模個人再生に比べて非常に高額になってしまうというデメリットがあります。

個人再生申立てを検討する場合には,個人再生に共通するデメリットだけでなく,上記のような小規模個人再生と給与所得者等再生のそれぞれのメリット・デメリットも考慮しておく必要があります。

- 個人再生をすることで,住宅を残しつつ,住宅ローン以外の債務を圧縮することができると聞きましたが,どのような要件が必要ですか?

- 住宅資金特別条項(住宅ローン特則)を利用する場合には,上記の小規模個人再生または給与所得者等再生の要件に加えて,さまざまな要件を充たしていることも必要となってきます。さまざまな要件を確認するためには,「不動産の登記事項全部証明(登記記録)」「固定資産税評価額」「住民票」「住宅ローンの金銭消費貸借契約書」などを確認する必要があります。

【解説】

住宅資金特別条項(住宅ローン特則)を利用する場合には,上記の小規模個人再生または給与所得者等再生の要件に加えて,主として以下の要件を充たしていることも必要となってきます。

住宅資金特別条項(住宅ローン特則)の要件

- 住宅資金特別条項の対象となる債権が「住宅資金貸付債権」に当たること

- 住宅資金貸付債権が法定代位により取得されたものでないこと

- 対象となる住宅に住宅ローン関係の抵当権以外の担保が設定されていないこと

- 対象となる住宅以外の不動産にも住宅ローン関係の抵当権が設定されている場合には,その住宅以外の不動産に後順位抵当権者がいないこと

- 個人再生申立ての際に提出する債権者一覧表に住宅資金特別条項を定めた再生計画案を提出する意思がある旨を記載すること

- 住宅資金特別条項を定めた再生計画案を提出したこと

- 再生計画が遂行可能であると認められること

- 再生債務者が住宅の所有権又は住宅の用に供されている土地を住宅の所有のために使用する権利を失うこととなると見込まれないこと

住宅資金特別条項(住宅ローン特則)を利用できるか否かの判断は,専門家であっても悩ましいことがございます。ご自身で判断するのではなくお気軽に専門家にご相談ください。

手続きが複雑なうえに自ら進めていかなければならないこと

個人再生は,要件が複雑であるだけでなく,手続も複雑です。しかも,個人再生は,自己破産における破産管財人のように,手続を遂行してくれる立場の人はいません。個人再生において個人再生委員が選任されることはありますが,個人再生委員はあくまで監督をするのみです。つまり,個人再生においては,再生債務者が自ら手続を進めていかなければならないのです。ただ指示に従っていればいいのではなく,自ら主導的に行動しなければならないのです。複雑な裁判手続を自分で進めていかなければならないのですから,その点も個人再生のデメリットといえるでしょう。

ただし,弁護士や司法書士に依頼している場合には,その弁護士や司法書士が代わりに手続を進めていきます。その点からも,個人再生はやはり弁護士や司法書士に依頼した方がよいでしょう。

返済を継続していかなければならないこと

個人再生は,自己破産と異なり,再生計画案によって圧縮された後の債務の返済をしていかなければなりません。

しかし,これも任意整理に比べれば毎月の返済額を低額に抑えることが可能となる場合が多いので,デメリットというほどのものでもないかもしれません。少なくとも,個人再生をする前よりは,返済の負担が軽減されることは間違いありません。

具体的にどの程度の金額が圧縮されるかは,弁護士や司法書士などの専門家にご相談ください。

3.自己破産のメリット・デメリット

(1)自己破産のメリット

◎自己破産のメリット

①借金などの債務が免責されること

②債権者からの取り立てや訴訟提起が停止すること

③給料などの差押えが停止・取消になること

借金などの債務が免責されること

自己破産によって得られる最大のメリットは,裁判所の免責許可決定によって,借金などの債務が「免責」されることです。免責とは,つまり,債務の支払義務が免除されるということです。本来であれば,支払わなければならない借金を支払う必要が無くなるというのですから,この効果は,債務整理においてこれ以上なく非常に強力なものです。借金を支払わなくてよくなれば,返済や取立てで苦しむこともなくなりますし,新たに生活を立て直すことが可能となります。最も効果のある債務整理の方法といってもよいでしょう。

なお,個人の方の自己破産の場合には,生活に必要最低限の財産は,自由財産といって,処分しなくてもよいものとされています。そのため,自己破産をすると,生活に必要となる最低限の財産を残したまま,借金の支払い義務を免れることができますので,生活を立て直すことが容易になるというメリットがあるのです。

債権者からの取り立てや訴訟提起が停止すること

自己破産のメリットには,免責だけでなく,債権者からの取り立てや訴訟提起も停止することも挙げられます。債務整理を開始するに当たって,弁護士や司法書士が受任通知(介入通知)を送付すると,貸金業者や債権回収会社からの直接の取り立てが停止します。

また,自己破産を申し立て,破産手続が開始されると,債権者による個別の取立てが禁止されます。つまり,貸金業者や債権回収会社だけでなく,それら以外の債権者からの取り立てもすべて停止します。直接の取り立てが停止するだけでなく,破産手続が開始されると,債権者による訴訟の提起も禁止されます。すでに提起されている訴訟は中断します。取り立てや訴訟提起されることがなくなるので,平穏な生活を取り戻すことができます。

給料などの差押えが停止・取消になること

破産手続が開始されると給料の差押えなどが停止または取り消しになることも,自己破産のメリットの1つといえます。自己破産の申立てによって破産手続が開始されると,債権者による個別の取立てだけでなく,個別の強制執行も禁止されます。すでになされている強制執行は停止または取り消されます。既に給料等を差し押さえられているような場合も,破産手続が開始されると,差押えが停止または取り消され,再び,自分で給料を受け取ることができるようになります。給料を自分で受け取れるようになるので,生活を立て直すのが容易になります

(2)自己破産のデメリット

自己破産に対する誤解

●誤解<人権の制限・選挙権の制限>

- 自己破産をすると,人権が制限されるとか,選挙権が制限されると聞きましたが,本当ですか?

- 嘘です。人権が制限されることは一切ありません。また,現在は,選挙権が制限されることはありません。選挙権が制限されていたのは,昔の話です。

【解説】

人権の制限については,全くのデタラメです。一方で,昔(昭和22年以前)は,復権をしていない破産者は選挙権を制限されていました。また,1999年の民法改正以前は,『準禁治産者』という制度があり,浪費をする人は『準禁治産者』とされて,権利能力が制限され,昔(昭和25年以前)は,この『準禁治産者』は選挙権が制限されていました。しかし,現在は,選挙権が制限されることはありません。

●誤解<全ての財産が処分される・赤札を貼られる>

- 自己破産をすると,「すべての財産が処分されてしまう」とか,「家に誰かがきて,テレビや冷蔵庫に赤い札を貼られる」というのをテレビで見たのですが,あれは本当ですか?

- 嘘です。生活に最低限必要な財産は,自由財産として処分しなくてもよいとされています。したがって,すべての財産が処分されるものではありません。自動車という財産的な価値があるモノですら処分しなくてもよいことも少なくありません。

【解説】

自己破産は,借金を支払えなくなった債務者が,裁判所に申立をして,一部の例外(税金等)を除いた借金などの金銭支払負担を無くしてもらう債務整理手続です。借金が帳消しになるのはよいのですが,代償もあります。返済を要求できなくなる債権者のために,債務者の財産が債権者に配当されてしまうのです。しかし,債務者の有するあらゆる財産を処分してしまうと,仮に自己破産をして免責が許可されたとしても,その債務者の方は生活をしていくことができなくなってしまうおそれがあります。これでは,免責を許可する意味がありませんし,債務者の経済的更生を図るという破産法の目的・理念に反します。

そのため、自己破産後に債務者が人生を再スタート出来るよう、法律や裁判所の運用により、一定の財産が、債務者に残されることとなっています。この債権者に配当されず、債務者の手元に残される財産が「自由財産」です。

●誤解<今後,郵便物が自宅に届かなくなる>

- 自己破産をすると,今後,「郵便物」が自宅に送られてこなくなると聞いたのですが,本当ですか?

- 郵便物が送られてこなくなるのは,自己破産の手続が管財事件になったときで,かつ,郵便物が破産管財人に転送されるのは破産手続の間のみです。破産手続が終了すれば制限は解除されます。そして,自己破産が管財事件になるのは,①ある一定程度の財産があるか,②免責不許可事由に該当する事実がある場合です。したがって,多くの個人の方の自己破産の場合には管財事件になりません。

【解説】

<同時廃止の場合>郵便物の破産管財人への転送は,「破産管財人の職務遂行のため」の措置であり,当然のことながら,破産管財人が存在することが前提ですから,そもそも換価して債権者に配当すべき財産がなく,また免責不許可事由の疑いもなく,破産管財人が選任されない同時廃止手続の場合は,郵便物の転送という問題は生じません。

<管財事件の場合>破産者に財産があり,これを換価して債権者に配当するために(また免責不許可事由の調査のために)破産管財人が選任される管財事件の場合には,法律上,「破産管財人の職務の遂行のため必要があると認めるときは」と定められている通り,破産管財人に破産者宛の郵便物の転送を行なうことを原則としています。郵便物が破産管財人に転送されるということは,郵便物が破産者本人の手元に届くまで通常よりも時間がかかることを意味しますので,たしかに,日常生活を送る上での不便さを強いられる制度ではあります。しかし,実際のところ,緊急を要する郵便物というのはそれほど多くなく,郵便物の転送が日常生活に与える影響は限定的とも言えます。どうしても直ちに対応しなければならない郵便物があるのならば,予め破産管財人にその旨を伝え,破産管財人の手元に届いた時点で連絡を貰った上で,自ら管財人のところへ郵便物を取りに行く,代引きで送って貰う等の対応を取ることも考えられます。

<家族の郵便物には影響なし>破産管財人に転送されるのは,あくまで破産者本人宛の郵便物に限られます。ご家族宛の郵便物について転送を心配する必要は全くありません。郵便物については,自己破産をしてもご家族の迷惑になることはありません。

●誤解<今後,居住制限や旅行制限される>

- 自己破産をしたら,今後,「引っ越し」や「海外旅行」「パスポートの更新等」ができなくなる。という話を聞いたのですが,本当ですか?

- 居住制限がされるのは自己破産の手続が管財事件になったときで,かつ,破産手続の間のみです。破産手続が終了すれば制限は解除されます。また,破産手続き中でも裁判所の許可があれば,転居や旅行は可能です。そして,自己破産が管財事件になるのは,①ある一定程度の財産があるか,②免責不許可事由に該当する事実がある場合です。したがって,多くの個人の方の自己破産の場合には管財事件になりません。

【解説】

<同時廃止の場合>同時廃止の場合には,居住の制限や,旅行に対する制限はつきません。その結果,転居(引っ越し)や旅行を制限されることはなく,海外旅行にも自由に行くことができます。もっとも,破産手続後ではなく,免責手続が終了した後でないと,自己破産手続上,問題になることもあります。また,自己破産したばかりで転居(引っ越し)をするお金や,旅行に行くお金があるのかという疑問はありますが,破産手続き開始決定後に取得した財産は原則として新得財産となり,処分対象にはなりません。したがって,必要なお金を稼げば転居(引っ越し)や旅行に行くことも可能です。

<管財事件の場合>破産手続き開始決定の際に,裁判所から「管財事件」と判断された場合は,転居(引っ越し)や旅行制限を受けることになります(破産法37条)。管財事件というのは,破産手続きを行う必要がある場合に選択されます。破産手続きとは破産者の財産を現金化するための手続きであり,破産者が居住地を転々としてしまうと満足な調査ができなくなる恐れがあるばかりか,財産隠匿の可能性もあるため,そういった事態を防止する意味でも居住制限がされることになっています。また,海外旅行となれば長期間その居住地を離れることになるため,裁判所の許可が必要となるのです。国内旅行の場合でも長期であれば同様に扱われます。管財事件となった場合,許可なく海外旅行へ行けるようになるまでの期間は,概ね半年から1年程度だと考えられます。もちろん,ケースバイケースで長くなることもありますが,近年の自己破産の処理が早くなっている状況においては,半年以内で終わることもあります。

<パスポートには影響なし>自己破産することで数年間は新たな借入ができないといった,生活上の制限があるのは事実です。そのため自己破産するとパスポートが発行/更新できないといった心配をされている方も多いようです。しかし,多重債務者の救済を目的に作られた自己破産には,生活に大きな支障を与える制限はありません。そのため,パスポートの発行/更新はもちろん,パスポートに自己破産をしたことが記録される心配もありません。

●誤解<免責不許可事由があると自己破産できない>

- 自己破産の「免責不許可事由」(例えば,ギャンブルや浪費など)があると免責は絶対に受けられないという話を聞いたのですが,本当ですか?

- 免責不許可事由がある場合でも,裁判所の裁量によって免責が許可されることは少なくありません。

【解説】

免責不許可事由がある場合でも,裁判所の裁量によって免責が許可されることは少なくありません。仮に,軽微な「免責不許可事由」(例えば,ギャンブルや浪費など)に該当したことを理由に全て免責されないとすると,殆どの人が免責されないことになります。もっとも,重大な免責不許可事由に該当する事実(例えば,生活保護受給者が自らを生活保護受給であることを秘匿した上で,年収を偽り,消費者金融で借り入れしていた場合など)がある場合には,免責されないことになります。詳細は当事務所までご相談ください。

●誤解<今後,一定の資格を使った仕事ができなくなる>

- 自己破産をすると「一定の資格を使った仕事」が,今後一切できなくなるという話を聞いたのですが,本当ですか?また,自己破産できない職業もあると聞いたことがありますが,本当ですか?

- 自己破産の開始決定がなされると,一定の資格を利用して働けなくなったり,一定の職業に就けなくなったりするなどの制約を受けます。もっとも,破産者が資格制限を受けるといっても,それは一生続くというものではありません。なお,自己破産できない職業があるという話を聞いたことがあるかもしれませんが,そのようなものはありません。どのような職業の方でも,自己破産をすることは可能です。

【解説】

自己破産を申し立てられた裁判所が、手続開始を宣言する「破産手続開始決定」をすると、債務者は「破産者」という地位に置かれます。そうなると、一定の資格を利用して働けなくなったり、一定の職業に就けなくなったりするなどの制約を受けます。もっとも,破産者が資格制限を受けるといっても,それは一生続くというものではありません。復権とは、法的に破産者から一般人の状態に戻ることです。破産者の債務免除を裁判所が認める「免責許可決定」が確定すれば自動的に復権しますから、特別な手続もなく資格制限は解除されます。免責許可決定が確定するのは、決定がされてからおよそ1か月後です。申立てからすると、裁判所や具体的な事情にもよりますが、制限される期間は早くて4か月、おおむね半年でしょう(なお,仮に免責許可決定がされない「免責不許可」となってしまった場合でも、破産手続の開始から10年が経過すれば自動的に復権します。)。

また,自己破産をすることで、あらゆる資格や職業が制限されるわけではありません。基本的に「他人のお金を取り扱う重要な資格や職業」だけが制限の対象になっています。

【資格制限のある職業】警備員・生命保険募集人・証券外務員・損害保険代理店・貸金業者・商工会の役員・信用金庫等の役員・旅行業務取扱管理者・宅地建物取引士・土地家屋調査士・不動産鑑定士・建築士事務所開設者・公証人・質屋・通関士・風俗営業を営もうとする者・弁護士・弁理士・行政書士・公認会計士・司法書士・社会保険労務士・税理士・中小企業診断士 など

自己破産には大きなメリットがあります。もちろんデメリットもありますが,間違った情報をもとに自己破産を断念することがないようにしなければなりません。

個人信用情報機関に「事故情報」が登録されること

債務整理に共通するデメリットとして,個人信用情報機関に事故情報(いわゆる「ブラックリスト」です。)として登録されることが挙げられます。このことは,自己破産の場合でも同じです。自己破産の場合には,破産手続の開始から10年間ほど事故情報が登録されることになります。事故情報が登録されると,その間は,新たに借入れをしたり,ローンを組んだりすることが非常に難しくなります。また,家を借りる際に,賃貸保証会社がクレジットカード会社系の保証会社であると,賃貸保証の審査に通りにくくなることもあり得ます。事故情報の登録は,任意整理や個人再生でも同様です。自己破産の場合は期間が若干長いという違いしかありません。自己破産に特有のデメリットというわけではありません。

官報に公告されること

自己破産を申し立てると,自己破産をしていることが官報に公告されます。官報には,氏名や住所も掲載されます。したがって,まったく誰にも知られないように自己破産を行うことはできないということです。

ただし,特殊な職業(具体的には,金融機関の債権債務関係担当者や闇金業者など)に就いている場合でもない限り,官報を常日頃からチェックしているという人は,ほとんどいないでしょう。そのため,「まったく誰にも知られずに」というわけにはいきませんが,「会社の同僚」「親族」「友人」などに官報公告によって個人再生をしたことを知られてしまう可能性は,それほど大きくないと言えるでしょう。

任意整理と異なり要件が厳格であること

自己破産の手続には,大きく分けて,「同時廃止事件」と「管財事件」がありますが,いずれの破産手続においても,破産手続開始決定がなされ,また,免責が許可されるためには,以下の要件が必要となります。

- 破産手続開始原因(「支払不能」と「債務超過」)があること

- 破産障害事由がないこと

- 破産手続開始の申立てが適法であること

- 下記の免責不許可事由がないこと

- 不当な破産財団価値減少行為(1号)

- 不当な債務負担行為(2号)

- 不当な偏頗行為(3号)

- 浪費または賭博その他の射幸行為(4号)

- 詐術による信用取引(5号)

- 業務帳簿隠匿等の行為(6号)

- 虚偽の債権者名簿提出行為(7号)

- 裁判所への説明拒絶・虚偽説明(8号)

- 管財業務妨害行為(9号)

- 7年以内の免責取得等(10号)

- 破産法上の義務違反行為(11号)

免責不許可となった場合に市町村役場に通知されること

「自己破産」をすると,そのことが破産者の本籍地の市町村役場に通知され,その市町村役場の破産者名簿に記載されます。もっとも,裁判所から市町村役場への通知は,免責が不許可または免責がされなかった場合に限られるというのが現在の運用です(最高裁民三第000113号平成16年11月30日最高裁判所事務総局民事局長通達)。したがって,免責許可を得ることができれば,市町村役場に通知されることはありません。あまり心配することはないでしょう(なお,免責が不許可になった場合でも,その後に復権を得れば,破産者名簿は閉鎖されます。)。

4.過払金のメリット・デメリット

(1)過払金請求のメリット

「過払金」返還請求をすれば,(一部の貸金業者を除いて)払いすぎた「利息」を取り戻すことができます。「過払金」を取り戻すことができれば,それを別の借入れに対する返済に充てたり,生活資金に組み入れられるなどの大きなメリットがあります。

(2)過払金請求のデメリット

それでは,「過払金」返還請求をすることによって,どのようなデメリット・不利益が生ずるのかということが問題となってきます。この点についてはっきり言ってしまうと,「過払金」返還請求には,現在ではもはや実質的なデメリットは無いと言ってよいと思います。

【昔の話】かつては,「過払金」返還を請求すると,「弁護士・司法書士介入」や「契約見直し」などの項目で「信用情報」に登録されてしまうというデメリットがありました。この「信用情報」に登録されると,仮に「事故情報(ブラックリスト)」ではないとはいっても,金融機関に問題ありとみなされ,新たな貸付・融資を受けにくくなるというデメリットがありました。しかし,これもすでに廃止されました。すなわち,金融庁により,「過払金」返還請求をしても「信用情報」に登録してはならず,仮にそれによってすでに登録されている場合には当該情報を抹消しなければならないという方針が定められたからです。現在では,「過払金」返還請求をしても「信用情報」に登録されることはなくなりました。

現状,「過払金」を満額取り戻すためには,裁判をしなければ満額を取り戻すことは難しいです。なぜならば,「過払金」返還請求は法律上の争点が多くあり,個々の取引の内容によって,適切な「過払金」の計算方法が異なるからです。例えば,「過払金」返還請求の法律上の争点は下記のものがあります。

「過払金」返還請求の法律上の争点

●対応金融会社一覧

(1)消費者金融(サラ金会社)

「アコム・ACカード・ACマスターカード」「アイフル」「レイク・SBI新生銀行(新生銀行レイク)・レイクALSA」「シンキ・ノーローン・新生パーソナルローン」「プロミス・SMBCコンシューマーファイナンス」「ポケットバンク・三洋信販」「モビット・SMBCモビット」「CFJ・ディック・アイク・ユニマット」「エイワ」

(2)信販会社(クレジット会社)

「ニコス・三菱UFJニコス・日本信販」「SMBCファイナンスサービス・セディナ・OMC(オーエムシー)・セントラルファイナンス・クオーク」「イオンカード・イオン銀行カードローン」「オリコ(オリエントコーポレーション)」「クレディセゾン」「JCBカード」「ライフ・ライフカード」「ジャックス」「トヨタファイナンス」「UCカード」「UCSカード・ユニーカード」「オリックスクレジット」「出光クレジット」「ポケットカード」「エポス・丸井・ゼロファースト」「ニッセン・クレジットサービス」「アプラス・アプラスパーソナルローン」「ヤフーカード・PayPayカード・ワイジェイカード・KCカード」「りそなカード」

(3)銀行・信用金庫など(カードローン会社)

「三菱UFJ銀行カードローン・バンクイック」「三井住友銀行カードローン」「みずほ銀行カードローン」「SMBCモビットカードローン」「auじぶん銀行カードローン」「楽天銀行カードローン・楽天銀行スーパーローン」「愛知銀行・愛銀カードローン[リブレ]」「名古屋銀行カードローン」「中京銀行カードローン[C-style]」「東春信用金庫カードローン・とうしゅんカードローン」「スルガ銀行カードローン」「第三銀行カードローン」「大垣共立銀行カードローン」「静岡銀行カードローン[セレカ]」「横浜銀行カードローン」「オリックス銀行カードローン」「ちばぎんカードローン クイックパワー[アドバンス]」「北海道銀行のカードローン[ラピッド]」「愛媛銀行[ひめぎんクイックカードローン]」「足利銀行[あしぎんカードローン“Mo・Shi・Ca”(モシカ)]」

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。●管轄裁判所

◎愛知県(名古屋地方裁判所・名古屋家庭裁判所)

○名古屋地方裁判所・名古屋家庭裁判所

・名古屋簡易裁判所<名古屋市,豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町)> ・春日井簡易裁判所<春日井市,小牧市> ・瀬戸簡易裁判所<瀬戸市,尾張旭市,長久手市> ・津島簡易裁判所<津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村)>

○名古屋地方裁判所半田支部・名古屋家庭裁判所半田支部・半田簡易裁判所

<半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町) >

○名古屋地方裁判所一宮支部・名古屋家庭裁判所一宮支部

・一宮簡易裁判所<一宮市,稲沢市> ・犬山簡易裁判所<犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町)>

○名古屋地方裁判所岡崎支部・名古屋家庭裁判所岡崎支部

・岡崎簡易裁判所<岡崎市,額田郡(幸田町) >・安城簡易裁判所<安城市,碧南市,刈谷市,西尾市,知立市,高浜市> ・豊田簡易裁判所<豊田市,みよし市>

○名古屋地方裁判所豊橋支部・名古屋家庭裁判所豊橋支部

・豊橋簡易裁判所<豊橋市,豊川市,蒲郡市,田原市>・新城簡易裁判所<新城市,北設楽郡(設楽町 東栄町 豊根村)>

◎三重県(津地方裁判所・津家庭裁判所)

○津地方裁判所・津家庭裁判所

・津簡易裁判所<津市,亀山市,松阪市の内嬉野地域振興局及び三雲地域振興局の各所管区域>・鈴鹿簡易裁判所<鈴鹿市>

○津地方裁判所松阪支部・津家庭裁判所松阪支部・松阪簡易裁判所

<松阪市(嬉野地域振興局及び三雲地域振興局の各所管区域を除く。),多気郡(多気町 明和町 大台町) ,度会郡(大紀町)>

○津地方裁判所伊賀支部・津家庭裁判所伊賀支部・伊賀簡易裁判所

<名張市,伊賀市>

○津地方裁判所伊勢支部・津家庭裁判所伊勢支部・伊勢簡易裁判所

<伊勢市,鳥羽市,志摩市,度会郡(玉城町,度会町,南伊勢町)>

○津地方裁判所熊野支部・津家庭裁判所熊野支部

・熊野簡易裁判所<熊野市,南牟婁郡(御浜町 紀宝町)>・尾鷲簡易裁判所<尾鷲市,北牟婁郡(紀北町) >

○津地方裁判所四日市支部・津家庭裁判所四日市支部

・四日市簡易裁判所<四日市市,三重郡(菰野町 朝日町 川越町)>・桑名簡易裁判所<桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町)>

◎岐阜県(岐阜地方裁判所・岐阜家庭裁判所)

○岐阜地方裁判所・岐阜家庭裁判所

・岐阜簡易裁判所<岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,下呂市(金山振興事務所の所管区域),羽島郡(岐南町 笠松町),本巣郡(北方町)> ・岐阜家庭裁判所郡上出張所・郡上簡易裁判所<郡上市>

○岐阜地方裁判所・岐阜家庭裁判所

・多治見簡易裁判所<多治見市,瑞浪市,土岐市>・岐阜家庭裁判所中津川出張所・中津川簡易裁判所<中津川市,恵那市>

○岐阜地方裁判所御嵩支部・岐阜家庭裁判所御嵩支部・御嵩簡易裁判所

<美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町) >

○岐阜地方裁判所大垣支部・岐阜家庭裁判所大垣支部・大垣簡易裁判所

<大垣市,海津市,養老郡(養老町),不破郡(垂井町 関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町)>

○岐阜地方裁判所高山支部・岐阜家庭裁判所高山支部・高山簡易裁判所

<高山市,飛騨市,下呂市(金山振興事務所の所管区域を除く。),大野郡(白川村)>

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。●対応地域とアクセス

(1)対応地域

当事務所は「全国対応」しております。また,原則として,主に下記の地域の方に関しましては,本人確認及び意思確認のために,面談を実施しております。(現在は,新型コロナウイルスの影響によりオンラインでの面談や郵送での本人確認についても対応しております。)

●名古屋市内全域

(東区・千種区・名東区・守山区・緑区・昭和区・瑞穂区・天白区・北区・中村区・中区・西区・中川区・熱田区・南区・港区[相生山・赤池・新瑞橋・荒畑・池下・一社・今池・いりなか・岩塚・植田・大須観音・大曽根・覚王山・金山・上社・黒川・上飯田・上小田井・神沢・上前津・亀島・川名・車道・国際センター・御器所・栄・桜本町・桜山・塩釜口・志賀本通・市役所・自由ヶ丘・浄心・新栄町・神宮西・砂田橋・庄内緑地公園・庄内通・浅間町・総合リハビリセンター・高岳・高畑・千種・茶屋ヶ坂・築地口・鶴里・鶴舞・伝馬町・東海通・徳重・中村区役所・中村公園・中村日赤・名古屋・名古屋港・名古屋大学・ナゴヤドーム前矢田・鳴子北・西高蔵・野並・八田・原・東別院・東山公園・久屋大・日比野・平針・吹上・伏見・藤が丘・平安通・星ヶ丘・堀田・本郷・本陣・丸の内・瑞穂運動場西・瑞穂運動場東・瑞穂区役所・港区役所・妙音通・名城公園・本山・八事・八事日赤・矢場町・六番町])

●愛知県全域

(春日井市・あま市・日進市・長久手市・みよし市・北名古屋市・清須市・小牧市・瀬戸市・尾張旭市・津島市・愛西市・弥富市・東郷・大治・蟹江・豊山・春日・大口・扶桑・阿久比・一宮市・稲沢市・江南市・岩倉市・犬山市・豊明市・半田市・常滑市・知多市・内海・東浦・武豊・大府市・東海市・知多市・岡崎市・刈谷市・知立市・碧南市・安城市・高浜市・豊田市・西尾市・豊橋市・豊川市・蒲郡市・幸田・新城市・鳳来[名古屋・金山・鶴舞・千種・大曽根・新守山・勝川・春日井・神領・高蔵寺・定光寺・古虎渓・中村区役所・名古屋・国際センター・丸の内・久屋大通・高岳・車道・今池・吹上・御器所・桜山・瑞穂区役所・瑞穂運動場西・新瑞橋・桜本町・鶴里・野並・鳴子北・相生山・神沢・徳重]

●岐阜県全域

(岐阜市・羽島市・各務原市・山県市・瑞穂市・本巣・羽島市・大垣市・海津市・養老郡・不破郡・安八郡・揖斐郡・関市・美濃市・美濃加茂市・可児市・加茂郡・可児郡・多治見市・中津川市・瑞浪市・恵那市・土岐市[多治見・土岐・瑞浪・釜戸・武並・恵那・美乃坂本・中津川]

●三重県全域

(桑名市・いなべ市・木曽岬・東員・四日市市・菰野・朝日・川越・鈴鹿市・亀山市・津市・松阪市・多気・明和・伊勢市・鳥羽市・志摩市・玉城・度会・南伊勢・大紀・伊賀市・名張市・尾鷲市・紀北・熊野市・御浜・紀宝)

(2)アクセス

〒464-0093 名古屋市千種区茶屋坂通二丁目69番地 茶屋ケ坂パークマンション504

- 名古屋市市営地下鉄「茶屋ヶ坂駅」より徒歩2分

- 事務所横のコインパーキング「MAYパーク 茶屋坂」

お気軽にお問い合わせください。052-737-1666受付時間 9:30-19:30 [ 土・日・祝日も可 ]

メール・LINEでのご予約・お問い合わせはこちら お気軽にご連絡ください。